【2025年版】住宅ローン減税とは?適用条件や控除額のシミュレーションも

公開日:2025年04月14日

この記事では、住宅ローン減税について解説します。

住宅ローンを利用してマイホームの購入や増改築を行った場合、減税制度を活用できます。減税制度にはいくつかの変更点があるので、事前に把握しておくことがポイントです。

この記事では、住宅ローン減税の改正点や主な適用条件も紹介します。控除額のシミュレーションもお伝えするので、ぜひ参考にしてください。

【この記事でわかること】

- 住宅ローン減税(控除)とは?

- 2024年以降における住宅ローン減税(控除)の改正点

- 住宅ローン減税(控除)の主な適用条件

- 住宅ローン減税(控除)で税金がいくら戻ってくるのか実際のシミュレーション

- 住宅ローン減税(控除)の適用を受けるには確定申告が必要

- 住宅ローン減税(控除)に必要な確定申告書の書き方・必要書類

住宅ローン減税(控除)とは?

住宅ローン減税(控除)とは、住宅ローンを利用して家の新築や購入、または増改築などを行った人が対象となる減税制度です。

最大で13年間にわたり、年末時点でのローン残高の0.7%が所得税から控除されます。所得税から差し引きできなかった分があれば、翌年の住民税から控除されることになります。

住宅ローン減税制度の目的は、家を取得したい人の経済的負担を軽減して、ニーズに合った家の購入をサポートすることです。

参考:

2024年以降における住宅ローン減税(控除)の改正点

2024年から、住宅ローン減税ではいくつかの改正がありました。

変更に至った背景として、子育て世帯の住宅確保をさらに支援するべきだという意見があったことや、住宅価格が急激に上昇していたことなどが挙げられます。

ここでは、改正されたポイントとして以下4点を解説します。

- 省エネ基準に達しない新築住宅は適用対象外

- 新築・買取再販住宅の借入限度額が引き下げ

- 子育て世帯・若者夫婦世帯の借入限度額は現状維持

- 床面積要件の緩和措置の期限を延長

参考:

住宅ローン減税の制度内容が変更されます!〜令和6年度税制改正における住宅関係税制のご案内〜丨国土交通省

省エネ基準に達しない新築住宅は適用対象外

改正前は、長期優良住宅やZEH水準省エネ住宅などの省エネ基準を満たしていない新築住宅でも、住宅ローン減税の利用が可能でした。

しかし、改正により、2024年1月以降に建築確認を受けた住宅については、省エネ基準を満たしていることが制度適用の条件となります。

ただし、省エネ基準に適合していない住宅でも、2023年12月末までに建築確認を受けている場合、もしくは2024年6月末までに工事が完了している場合は減税を受けられます。この場合、借入限度額は2,000万円で適用期間は10年間となる点に注意してください。

参考:

新築・買取再販住宅の借入限度額が引き下げ

2024年の改正によって、新築住宅と買取再販住宅で借入限度額が引き下げられました。以下のように変更されたので、チェックしましょう。

| 住宅の種類 | 2022年・2023年入居 | 2024年入居(子育て世帯・若者夫婦世帯) | 2025年入居 |

|---|---|---|---|

| 長期優良住宅・低炭素住宅 | 5,000万円 | 4,500万円(5,000万円) | 4,500万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 4,000万円(4,500万円) | 4,000万円 |

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円(4,000万円) | 3,000万円 |

| その他の住宅 | 3,000万円 | 対象外 | |

参考:

住宅ローン減税の借入限度額及び床面積要件の維持(所得税・個人住民税)丨国土交通省

住宅の種類によって具体的な金額は異なりますが、どの住宅でも500〜1,000万円が引き下げられています。

子育て世帯・若者夫婦世帯の借入限度額は現状維持

子育て世帯は19歳未満の子どもがいる世帯のことで、若者世帯は夫婦のいずれかが40歳未満の世帯のことを指します。

このいずれかに該当する場合、2024年入居者の借入限度額は現状維持となっていました。

ただし、2025年入居の場合は他の世帯と同様に、引き下げられた借入限度額が適用されます。

参考:

住宅ローン減税の制度内容が変更されます!〜令和6年度税制改正における住宅関係税制のご案内〜丨国土交通省

床面積要件の緩和措置の期限を延長

住宅ローン減税では、該当住宅の床面積が50㎡以上であることが定められています。ただし、合計所得金額が1,000万円の場合に限って、40㎡以上であれば適用対象になるという緩和措置が実施されていました。

この措置は2023年末までとされていましたが、改正によって2024年末まで延長されています。

参考:

住宅ローン減税の制度内容が変更されます!〜令和6年度税制改正における住宅関係税制のご案内〜丨国土交通省

住宅ローン減税(控除)の主な適用条件

ここでは、以下4つの住宅種別から、住宅ローン減税の主な適用条件を見ていきましょう。

- 新築住宅の適用条件

- 買取再販住宅の適用条件

- 中古住宅の取得

- 増改築(リフォーム)の適用条件

新築住宅の適用条件

新築住宅の場合、住宅ローン減税を利用するには以下の条件を満たす必要があります。

【住宅ローン減税の適用条件】

- 申請者自らが居住するための住宅であること

- 控除を受ける年の年末まで居住していること

- 該当住宅の床面積が50㎡以上であること

- 控除を受ける年の合計所得金額が2,000万円以下であること

- ローンの借入期間が10年以上であること

- 工事完了から6ヶ月以内に入居していること

- 現行の耐震基準を遵守していること

- 2024年以降に建築確認を受ける場合は省エネ基準を満たしていること

※床面積は、合計所得金額が1,000万円以下の場合のみ40㎡以上でも可

2024年1月以降に建築確認を受けた新築住宅の場合、長期優良住宅か低炭素住宅、ZEH水準省エネ住宅か省エネ基準適合住宅のいずれかである必要があります。

先述のとおり、その他の住宅は控除の対象とならないため、注意が必要です。

買取再販住宅の適用条件

買取再販住宅とは、不動産業者が中古住宅を購入し、リフォームやリノベーションなどの工事を実施してから再度販売する住宅のことです。

買取再販住宅として認定されるためには、以下の条件を満たす必要があります。

【買取再販住宅の条件】

- 対象の中古住宅が新築されてから10年以上が経過していること

- 工事費用の総額が再販時の販売価格の20%以上であること

- 国税庁が定める工事内容を実施しており、それに伴う費用が一定額を超えていること

- 不動産業者がその中古住宅を取得してから2年以内に個人が取得していること

- 1982年1月以降に建築されていること、もしくは現行の耐震基準を満たしている(満たすための工事を予定している)こと

上記の条件を満たしていれば、買取再販住宅として認められます。住宅ローン減税を利用する際の条件は、前述した新築住宅と同様です。

参考:

中古住宅の取得

中古住宅の取得で住宅ローン減税を利用する場合には、以下の条件を満たす必要があります。

【住宅ローン減税の適用条件】

- 住宅を取得してから6ヶ月以内に入居していること

- 控除を受ける年の年末まで居住していること

- 住宅の床面積が50㎡以上であること

- 控除を受ける年の合計所得金額が3,000万円以下であること

- ローンの借入期間が10年以上であること

- 住宅を2つ以上所有している場合、居住用として主に使用する住宅であること

- 入居年とその2年前から譲渡所得の課税の特例を適用されていないこと

- 贈与によって取得した住宅ではないこと

- 建築後に使用されたことがあり、築年数や耐震性などの基準を満たしていること

※床面積は、合計所得金額が1,000万円以下の場合のみ40㎡以上でも可

中古住宅の場合、親や親戚などからの贈与によって取得した住宅は控除の対象外となります。

また、築年数や耐震性能によっても控除を受けられない場合があるため、不安な場合は住宅の専門家などに調査してもらうことがおすすめです。

参考:

No.1214

中古住宅を取得した場合(住宅借入金等特別控除)丨国税庁

増改築(リフォーム)の適用条件

自宅の増改築をする際に住宅ローン控除を受ける場合、工事の内容は以下のいずれかに該当する必要があります。

【工事内容】

- 増築・改築・建築基準法で規定された大規模修繕、または大規模な模様替え工事

- 申請者がマンションで区分所有している部分の床や階段、または壁の半分以上に行う一定の修繕・模様替えの工事

- 内装の床、または壁の全てに行う修繕や模様替えの工事

- 建築基準法の構造強度や耐震性などの基準に適合させるための工事

- 一定のバリアフリー改修工事

- 一定の省エネ改修工事

また、これらの工事費用の総額が100万円以上であることが、住宅ローン減税を利用する際の条件の1つです。

これ以外の条件については、中古住宅や新築住宅と大きな違いはありません。

参考:

No.1216

増改築等をした場合(住宅借入金等特別控除)丨国税庁

住宅ローン減税(控除)で税金がいくら戻ってくるのか実際のシミュレーション

ここでは、以下2つのパターンに分けて、住宅ローン減税で受けられる控除額のシミュレーションを行います。

- 新築・買取再販住宅の控除額

- その他の住宅の控除額

新築・買取再販住宅の控除額

新築・買取再販住宅では、以下のような条件を設定しました。

【シミュレーションの条件】

- 借入額:4,000万円

- 金利:変動金利 0.65%

- 入居日:2025年1月

- ローン借入期間:35年

- 住宅の種類:長期優良住宅

- 年収:1,000万円

- 扶養親族:2人

上記の条件の場合、控除される税額は以下のようになります。

| 年 | 控除額 |

|---|---|

| 1年目 | 27.2万円 |

| 2年目 | 26.5万円 |

| 3年目 | 25.8万円 |

| 4年目 | 25.1万円 |

| 5年目 | 24.3万円 |

| 6年目 | 23.6万円 |

| 7年目 | 22.8万円 |

| 8年目 | 22.1万円 |

| 9年目 | 21.3万円 |

| 10年目 | 20.6万円 |

| 11年目 | 19.8万円 |

| 12年目 | 19.1万円 |

| 13年目 | 18.3万円 |

| 合計 | 296.5万円 |

13年間ボーナス払いや繰り上げ返済を行わなかった場合、合計で300万円ほどが控除されることになります。

毎年20万円前後の控除を受けられるので、家計の負担を大きく軽減できるでしょう。

その他の住宅の控除額

中古住宅で住宅ローン減税を利用する場合、以下の条件を設定しました。

【シミュレーションの条件】

- 借入額:1,500万円

- 金利:変動金利 0.65%

- 入居日:2025年1月

- ローン借入期間:35年

- 住宅の種類:一般中古住宅

- 年収:700万円

- 扶養親族:2人

上記の条件の場合、控除される税額は以下のようになります。

| 年 | 控除額 |

|---|---|

| 1年目 | 10.2万円 |

| 2年目 | 9.9万円 |

| 3年目 | 9.6万円 |

| 4年目 | 9.4万円 |

| 5年目 | 9.1万円 |

| 6年目 | 8.8万円 |

| 7年目 | 8.5万円 |

| 8年目 | 8.3万円 |

| 9年目 | 8.0万円 |

| 10年目 | 7.7万円 |

| 合計 | 89.5万円 |

中古住宅の購入で1,500万円を借入した場合、控除を受けられる税額は10年間で100万円未満となります。

新築住宅に比べると少なく感じられますが、毎年10万円程度の控除を受けられるため、家計への負担を軽減するためにも利用することがおすすめです。

住宅ローン減税(控除)の適用を受けるには確定申告が必要

住宅ローン減税の適用を受けるためには、初年度に確定申告が必要です。

会社員などの給与取得者の場合、毎月会社が所得税を天引きした状態で給与を支払います。

住宅ローン減税は納めすぎた所得税を戻してもらう還付申告に該当するため、確定申告をして返還してもらう必要があります。

2年目以降は年末調整でも対応可能

給与所得者の場合、2年目以降は確定申告をする必要がありません。年末調整の際に会社へ必要書類を提出すれば、住宅ローン減税を引き続き受けられます。

ただし、自営業者や副業による収入がある人など、確定申告が必要な人は2年目以降も確定申告で住宅ローン減税の申告を行いましょう。

住宅ローン減税(控除)に必要な確定申告書の書き方・必要書類

ここでは、住宅ローン減税の申請時に必要な確定申告書の書き方や、提出時の必要書類について解説します。

- 確定申告書の書き方

- 確定申告の必要書類

確定申告書の書き方

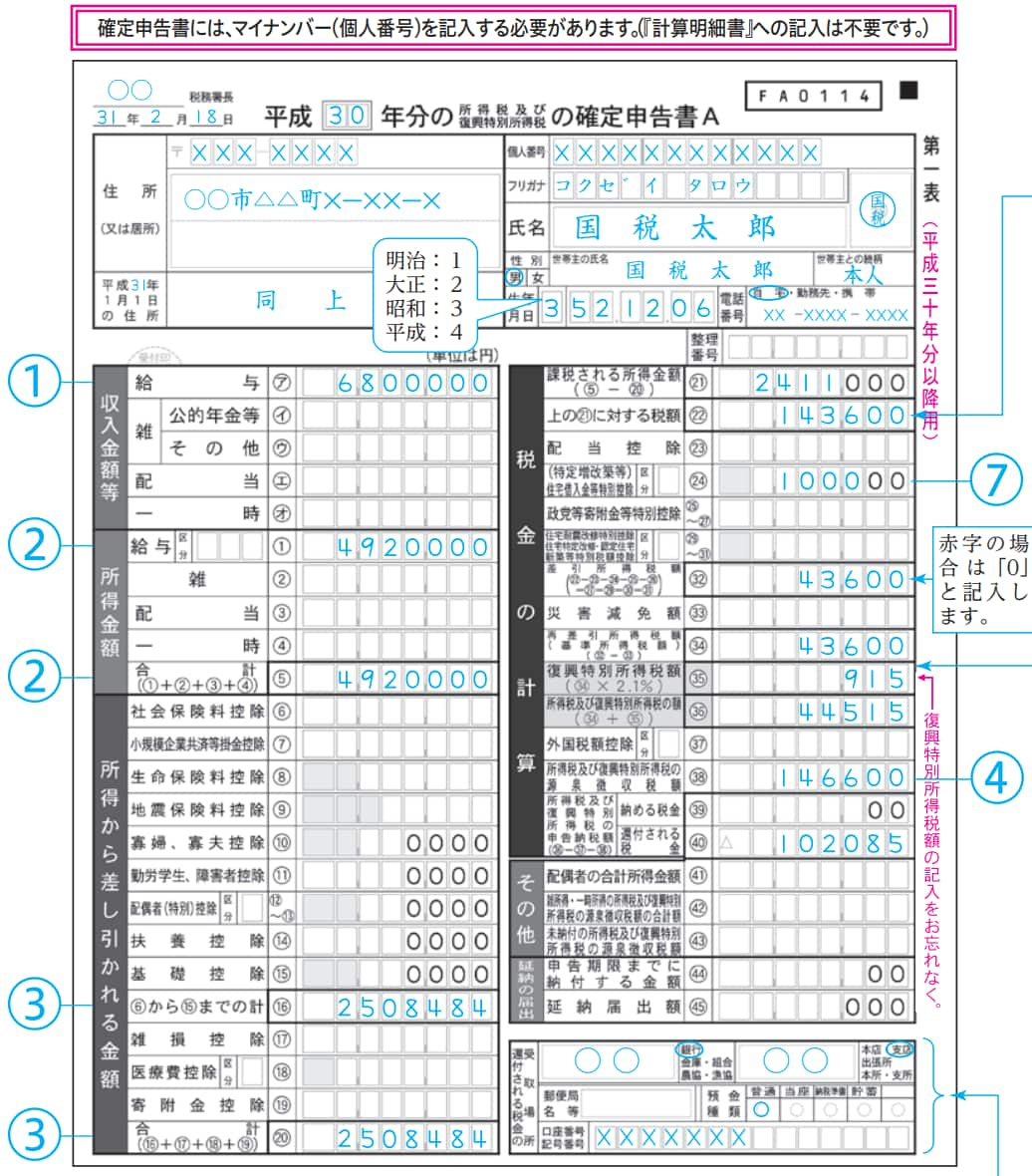

ここでは、給与所得者が確定申告する場合に基づいて解説します。使用する確定申告書はAタイプです。

参照:

給与取得者の(特定増改築等)住宅借入金等特別控除用の記載例丨国税庁

氏名や住所などの必要事項を記入したら、①に給与収入を、②に所得金額を記載します。

そして、③に保険料控除額などの合計を記載し、④に源泉徴収で差し引きされていた所得税や復興特別所得税の税額を記載します。

参照:

給与取得者の(特定増改築等)住宅借入金等特別控除用の記載例丨国税庁

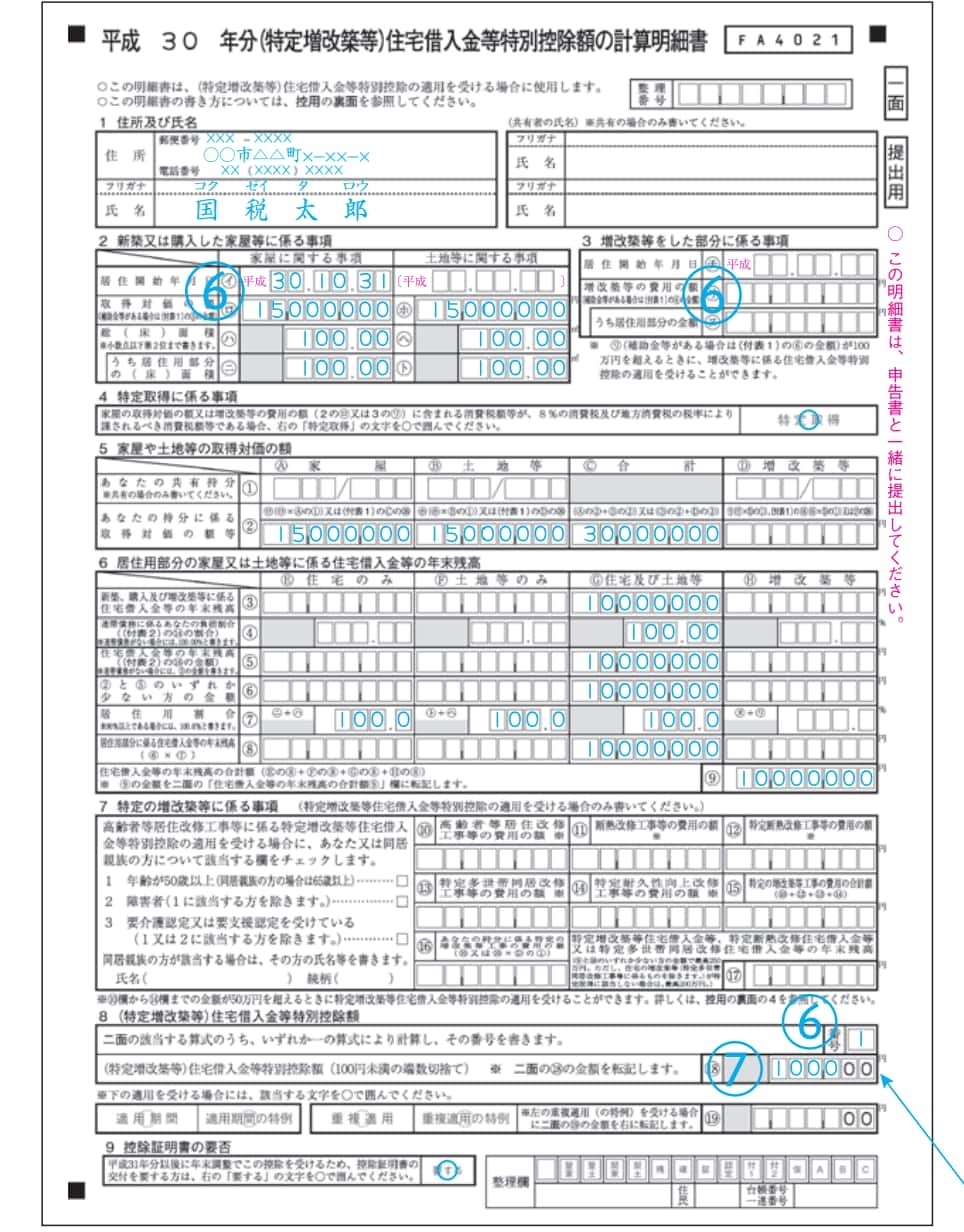

続いて、住宅借入金等特別控除額計算明細書を用意します。⑥に該当事項を記載し、⑦に裏面にある2つの計算式のうち該当するものを記載しましょう。

給与取得者の場合、住宅ローン減税だけでなく、確定申告そのものが不慣れに感じるケースもあります。気になる箇所があれば、

都度税務署の担当者に確認しましょう。

確定申告の必要書類

確定申告の際の主な持ち物は以下のとおりです。

- 確定申告書(税務署や国税庁HPでも入手可能)

- 本人確認書類のコピー

- 源泉徴収票(勤務先から入手)

- 住宅借入金等特別控除額の計算明細書(税務署や国税庁HPでも入手可能)

- 住宅ローンの年末残高等証明書(金融機関から送付される)

- 建物・土地の登記事項証明書(法務局の窓口かオンラインで入手)

- 建物・土地の不動産売買契約書のコピー(不動産会社や建築業者などが発行)

- 住宅の区分に応じた証明書類(登録住宅性能評価機関や建築士などが発行)

また、住宅ローン減税に限らず、確定申告では以下の書類が必要です。

| 持ち物 | 備考 |

|---|---|

| マイナンバーカード |

所有していない場合は以下2つ ・本人確認書類(運転免許証や公的医療保険の被保険者証など) ・マイナンバーが分かる書類(通知カードやマイナンバーの記載がある住民票の写しなど) |

| マイナンバーカード発行時に設定したパスコード | 具体的に以下の2つ ・利用者証明用電子証明書(数字4桁) ・署名用電子証明書(英数字6文字以上16文字以下) |

| スマートフォン、もしくはタブレット | 申告会場で利用するため |

近年は、

e-TAXを活用して申告することが推奨されています。

e-TAXであれば、税務署に行く手間を省けていつでも申告できるため、気軽に利用できるでしょう。

住宅ローン減税の適用条件や控除額を把握しよう

この記事では、住宅ローン減税について解説しました。

住宅ローン減税は2024年に改正が実施され、適用条件や対象となる住宅が変更されています。

特に、新築住宅の場合は省エネ基準を満たしていなければ控除の対象とならない点に注意してください。

また、住宅ローン減税を利用するためには、初年度に確定申告を行う必要があります。この記事で解説した必要書類や申告書の書き方を参考に、申告漏れがないようにしましょう。

記事監修

染矢 真紀

宅地建物取引士/整理収納アドバイザー1級/フードスペシャリスト/一級衣料管理士

ディスプレイ器具リースの前職を経て、整理収納アドバイザーとして独立。多くの住まいの整理・お片付けをコンサルティングした後オープンハウスに入社。契約後のお客様の引き渡しまでのサポート業務に従事し、2021年度社内賞(顧客満足賞)受賞。お客様の生活スタイルをお伺いした上での的確な提案を得意とする、衣食住のスペシャリスト。

- 2025年3月時点の内容です。