4,000万円の戸建ての固定資産税はいくら?計算方法と節税ポイントを徹底解説

公開日:2023年01月16日

戸建ての所有と固定資産税の支払いは切り離せません。固定資産税は、不動産を所有する限り払い続ける必要がある税金です。固定資産税についての基礎的な知識と共に、4,000万円の新築戸建てを例に挙げたシミュレーション方法や、節税する方法についても徹底解説していきます。

物件探しをしているなら当サイトの会員登録をしてみませんか。

当サイトに会員登録すると、閲覧できる物件数が大幅に増え、会員限定物件の情報をいち早く得ることができます。

会員登録は30秒ほどで完了いたしますので、ぜひ会員登録してオープンハウス限定物件をご確認ください。

また、オープンハウス公式LINEでも限定物件やお得な情報を毎週配信しているので、友だち登録をして家探しの際の参考にしてみてはいかがでしょうか。

記事監修

山口 靖博

宅地建物取引士/2級ファイナンシャル・プランニング技能士

最新のトレンドや法改正を踏まえ、円滑な住宅売買に向けた仕組み作りと前線でのサポートを実践する。「ちんたいグランプリ(旧・不動産甲子園)」 2020年度・2022年度特別賞。

固定資産税とは?

戸建てを所有すると毎年固定資産税を納税する必要がありますが、そもそも固定資産税とはどんな税金なのでしょうか?

固定資産税という名前だけ聞いたことがあっても、実はあまり詳しくないという方もいるかもしれません。

そこで固定資産税とはどんな税金なのか、詳しく解説していきます。

固定資産税とは

固定資産税とは、土地・家屋などの固定資産にかかる地方税です。

原則市町村が固定資産の所有者に対して課税しますが、東京23区にある固定資産については東京都が都税として課税します。

固定資産税を支払う義務がある人

固定資産税を支払う義務は、1月1日現在での土地・家屋の所有者です。

所有者とは、土地・家屋ともに、所有者として固定資産課税台帳に登録されている者をいいます。

固定資産課税台帳に登録されている所有者は、登記簿に所有者として登記されている者と同じです。

しかし、登記簿にない土地・家屋を所有している場合でも、課税庁の調査により固定資産課税台帳に所有者として登録されている場合は、納税義務が発生します。

仮に1月1日に所有していた土地・家屋の所有権が、1月2日に売買・譲渡により他人へ移転した場合でも、納税義務があるのは1月1日に所有していた者です。

このようなケースでは大体、売買や譲渡の契約時に固定資産税が日割り精算されます。

固定資産税を納付する時期

固定資産税を納付する時期は、市町村によって異なります。

一般的には、各年の4月〜6月上旬に納税通知書が到着し、その年の4月〜翌年3月末分の固定資産税を以下の4期に分けて納税するスケジュールです。

6月:第1期分の納付

9月:第2期分の納付

12月:第3期分の納付

翌年2月:第4期分の納付

また、4期分を一括で支払うことも可能です。

ただし、一括支払いだからといって固定資産税が割引されることはありません。

令和4年度における市町村ごとの納付時期・納付期限は以下の通りです。

▼おもな市町村ごとの納付期限

| 自治体 | 第1期 | 第2期 | 第3期 | 第4期 |

|---|---|---|---|---|

| 札幌市 | 4/30 | 7/31 | 9/30 | 12/31 |

| 仙台市 | 6/30 | 8/31 | 10/31 | 1/31 |

| 新潟市 | 4/30 | 7/31 | 12/28 | 2/28 |

| 東京23区 | 6/30 | 9/30 | 12/27 | 2/28 |

| 横浜市 | 5/2 | 8/1 | 1/4 | 2/26 |

| 大阪市 | 4/30 | 7/31 | 12/31 | 2/28 |

| 広島市 | 4/30 | 7/31 | 9/30 | 11/30 |

| 福岡市 | 4/30 | 7/31 | 12/28 | 2/28 |

| 鹿児島市 | 5/31 | 7/31 | 9/30 | 12/28 |

| 那覇市 | 5/2 | 8/1 | 12/26 | 2/28 |

固定資産税の支払い方法

固定資産税の支払い方法は以下の通りです。(東京都の場合)

| 納付方法 | 領収書の有無 | 納税証明書が発行可能になるまでの期間 | 注意点 |

|---|---|---|---|

| 金融機関・各自治体窓口 | 有 | 1週間程度 | ペイジー対応のATMの場合は、領収書発行無し |

| コンビニエンスストア | 有 | 1週間程度 | ペイジー対応のATMの場合は、領収書発行無し |

| スマートフォン決済アプリ | 無 | 1週間程度 | - |

| クレジットカード | 無 | 10日程度 | 100万円未満の納付書のみ利用可能 ※別途、決済手数料がかかる |

| ペイジー | 無 | 1週間程度 | ペイジー対応の金融機関のみ ※事前に金融機関への利用申込が必要 |

| 口座振替 | 無 | 10日程度 | - |

窓口での支払い・キャッシュレス決済・インターネット決済・自動引き落としなどさまざまな支払い方法があります。

特に、領収書や納税証明書が必要な場合は、支払い方法によって発行の有無・発行可能になるまでの期間が異なります。

自治体によっても異なる場合があるため、詳細は各自治体のHPなどで確認しましょう。

納付が遅れると延滞金が発生する

固定資産税に限らず、地方税を納付期限までに納付しなければ延滞金が発生すると地方税法で定められています。

延滞金の加算方法は以下の通りです。

| 期間 | 納期限の翌日から1か月を経過する日までの期間 | 納期限の翌日から1か月を経過した日以降の期間 |

|---|---|---|

| 2021年1月1日〜2021年12月31日に支払うべき税金 | 2.5% | 8.8% |

| 2022年1月1日〜2022年12月31日に支払うべき税金 | 2.4% | 8.7% |

戸建ての固定資産税の計算方法は?

固定資産税について詳しく解説しました。

さらに実際の計算方法を知ることで、より具体的な資金計画を立てたり、現在所有している不動産にかかっている固定資産税について把握したりできます。

固定資産税は、土地と建物別々に課税されるため、それぞれについてみていきましょう。

土地の固定資産税

土地の固定資産税額は以下の通りです。

| 土地の固定資産税額 | 土地の固定資産税評価額(購入価格の約70%)×1.4% |

土地の固定資産税評価額は、地価公示価格等の7割を目安に計算されます。

地価公示価格は、実際の取引価格等を踏まえて決定される価格であるため、購入価格の約70%と考えると良いでしょう。

この評価額に対して、固定資産税の標準税率1.4%をかけると土地の固定資産税額を求められます。

※標準税率である1.4%は地域によって税率が異なる場合がありますのでご注意ください。

建物の固定資産税

建物の固定資産税額は以下の通りです。

| 建物の固定資産税額 | 建物の固定資産税評価額(再建築価格×経年減点補正率)×1.4% |

土地とは固定資産税評価額の求め方が異なり、再建築価格×経年減点補正率で求めます。

再建築価格とは、課税対象の家屋と同一または同程度のものを評価時点で新築した場合に必要とされる建設工事費用のことです。

再建築価格の目安は、中古戸建ての場合は購入価格の約50%〜70%、新築戸建ての場合は建設工事費の約60%といわれています。

経年減点補正率は、年数の経過による建物の価値の低下を表す数値です。

この経年減点補正率を再建築価格にかけ合わせることにより、評価時点での建物の固定資産税評価額を算出します。

建物における固定資産税の税率は、土地と同様1.4%です。

都市計画税がかかる場合もある

固定資産税と同時に都市計画税が課される場合があります。

都市計画税は、市街化区域内に所在する土地や家屋にかかる地方税で、各市町村の条例によって定められています。

つまり、都市計画税が課される市町村において、市街化区域内に戸建てを所有していれば、固定資産税と都市計画税の両方を納めなければなりません。

都市計画税額の計算方法は、以下の通りです。

| 土地・建物の都市計画税額 | 固定資産税評価額×0.3%※市町村による |

市街化区域は、既に市街地を形成している区域や概ね10年以内に優先的かつ計画的に市街化を図るべき区域を指します。

すでに戸建てを所有している場合は、固定資産税と都市計画税を同時に納めるように納税通知書が送られてくるケースが多いです。

これから戸建てを購入予定の場合は、検討している物件が市街化区域にあるかを調べれば、都市計画税が課税されるかが分かります。

Web上で公開されている物件情報を見てみましょう。

直接市街化区域と記載されているか、用途地域の指定があれば、その物件は市街化区域にあるということになります。

中古物件か新築物件かに関わらず、戸建の購入に係る費用を試算する上で都市計画税がかかるかどうかは重要です。

オープンハウスでは、それぞれの物件が市街化区域にあたるのか、また用途地域は何なのかをほぼ全ての掲載物件で情報開示しています。

オープンハウスサイトに会員登録することで、会員様限定の物件情報を閲覧でき、より多くの物件の情報収集が可能です。

登録は最短30秒で完了しますので、下記のボタンからぜひ会員登録してみてください。

また、オープンハウス公式LINEでも限定物件やお得な情報を毎週配信しているので、友だち登録をして家探しの際の参考にしてみてはいかがでしょうか。

土地と建物で固定資産税を別々に考えることは重要です。地価の相場が高い場所で家を購入すれば、土地は減価償却されないため、ずっと高い税金を払い続けることにもつながります。戸建て購入の予算と立地を照らし合わせて資金計画を考えていきましょう。

新築戸建てに適用される固定資産税の軽減措置はある?

新築戸建てには以下の軽減措置が適用されます。

- 新築住宅の減税

- 住宅用地の特例

それぞれについて解説していきます。

新築戸建ての軽減措置

下記の適用条件を満たす新築戸建てに課される固定資産税については、以下の軽減措置が適用されます。

| 適用条件 | 適用期間 | 軽減措置 |

|---|---|---|

| 令和6年3月31日までに新築され、床面積が50㎡以上280㎡以下 | 新たに課税される年度から3年度分 | 税額×1/2 ※床面積120㎡分までが限度 |

- 1㎡あたりの固定資産税評価額=1,800万円/200㎡=9万円

- 軽減措置適用後の税額 =(9万円×120㎡×1/2×1.4%)+(9万円×80㎡×1.4%)=7.56万円+10.08万円=17万6,400円

土地に対する特例

下記の適用条件を満たす住宅用地の課税標準額は、軽減措置が適用され、以下のように算出されます。

| 適用条件 | 軽減措置 | |

|---|---|---|

| 固定資産税 | 都市計画税 | |

| 小規模住宅用地(住宅用地で住宅1戸につき200㎡までの部分) | 固定資産税評価額×1/6 | 固定資産税評価額×1/3 |

| 一般住宅用地(小規模住宅用地以外の住宅用地) | 固定資産税評価額×1/3 | 固定資産税評価額×2/3 |

計算例:土地面積が240㎡の戸建てで、固定資産税評価額が1,500万円の場合

- 1㎡あたりの固定資産税評価額=1,500万円/240㎡=6.25万円

- 軽減措置適用後の固定資産税額=(6.25万円×200㎡×1/6+6.25万円×40㎡×1/3)×1.4%=(208万3,333円+83万3,333円)=4万833円

※小数点以下切り捨てで計算しています。

新築戸建てには建物・土地両方において軽減措置が適用されます。住宅用地の特例には適用期間の制限はありませんが、建物における新築住宅の減額は3年間に限られることを覚えておきましょう。

4,000万円の新築戸建ての固定資産税をシミュレーション!

固定資産税の基礎知識や軽減措置について理解できたら、実際に計算して固定資産税をシミュレーションしてみましょう。

土地と建物の評価額の合計が4,000万円の戸建てを想定します。

前提として、土地:建物の一般的な割合は70%:30%といわれているため、新築戸建てを4,000万円で購入した場合の土地と建物の代金は以下の通りです。

- 土地代金:70%=2,800万円

- 建物代金:30%=1,200万円

上述で解説した固定資産税の課税標準額のおよその基準を適用し、課税標準は土地購入価額の70%、建物購入価額の60%として計算します。

| 課税標準(固定資産税評価額) |

|---|

| 土地:2,800万円×70%=1,960万円 建物:1,200万円×60%=720万円 |

新築の場合は、上記の金額が課税標準となりますが、建物は年数が経つごとに劣化し価値が低下していきます。

そのため、2年度目以降の固定資産税を計算する場合は、以下の経年減価補正率を掛け合わせて課税標準額を求めましょう。

| 2年度目以降の建物課税標準(固定資産税評価額) |

|---|

| 建物:720万円×経年減価補正率 |

▼経年減価補正率(木造)

| 築年数 | 経年減価補正率 |

|---|---|

| 築3年 | 0.7 |

| 築10年 | 0.5 |

| 築20年 | 0.26 |

以下、新築・築3年・築10年・築20年での固定資産税をシミュレーションしていきます。

■新築の場合:96,133円

経年減価はありませんが、新築住宅の減税・住宅用地の特例による軽減措置が適用されます。

| 建物 | 720万円×1/2(新築住宅の減額)×1.4%=50,400円 |

|---|---|

| 土地 | 1,960万円×1/6(住宅用地の特例)×1.4%=45,733円 |

| 合計 | 50,400円+45,733万円=96,133円 |

■築3年の場合:81,013円

建物の経年減価補正を行い、さらに新築住宅の減税・住宅用地の特例による軽減措置が適用されます。

| 建物 | 720万円×0.7(経年減価補正率)×1/2(新築住宅の減額)×1.4%=35,280円 |

|---|---|

| 土地 | 1,960万円×1/6(住宅用地の特例)×1.4%=45,733円 |

| 合計 | 35,280円+45,733円=81,013円 |

■築10年の場合:96,133円

建物の経年減価補正を行い、さらに住宅用地の特例による軽減措置が適用されます。

| 建物 | 720万円×0.5(経年減価補正率)×1.4%=50,400円 |

|---|---|

| 土地 | 1,960万円×1/6(住宅用地の特例)×1.4%=45,733円 |

| 合計 | 50,400円+45,733万円=96,133円 |

■築20年の場合:71,914円

建物の経年減価補正を行い、さらに住宅用地の特例による軽減措置が適用されます。

| 建物 | 720万円×0.26(経年減価補正率)×1.4%=26,208円 |

|---|---|

| 土地 | 1,960万円×1/6(住宅用地の特例)×1.4%=45,733円 |

| 合計 | 26,208円+45,733円=71,941円 |

4,000万円の新築戸建てを購入した場合は、年間10万円前後の固定資産税がかかります。経年による減額があるとはいえ、毎年支払わなければならないため、購入時に計画的に試算しておくことが重要です。

4,000万円の新築戸建てとマンションの固定資産税を比較すると?

新築戸建ての固定資産税のシミュレーションを行いましたが、マンションとはどのような違いがあるのでしょうか。

マンションについても同様にシミュレーションを行いながら、比較してみましょう。

同じ購入額なら固定資産税は戸建てのほうが安い

戸建てで一般的な土地建物割合が土地:70%、建物:30%でしたが、マンションでは土地:30%、建物:70%といわれています。

戸建てのシミュレーションと同様、新築マンションを4,000万円で購入すると、新築時のマンションの固定資産税評価額は以下の通りです。

| 課税標準(固定資産税評価額) |

|---|

| 土地:4,000万円×30%×70%=1,200万円×70%=840万円 建物:4,000万円×70%×60%=2,800万円×60%=1,680万円 |

新築の場合は、この評価額がそのまま課税標準となりますが、建物は年数が経つごとに劣化し価値が低下していきます。

そのため、2年度目以降の固定資産税を計算する場合は、上記の建物評価額に以下の経年減価補正率を掛け合わせて課税標準額を求めましょう。

| 2年度目以降の建物課税標準(固定資産税評価額)) |

|---|

| 建物:1,680万円×経年減価補正率 |

経年減価補正率(非木造)

| 築年数 | 経年減価補正率 |

|---|---|

| 築3年 | 0.9038 |

| 築10年 | 0.7397 |

| 築20年 | 0.5054 |

| 築30年 | 0.3059 |

■新築の場合:137,200円

経年減価はありませんが、新築住宅の減税・住宅用地の特例による軽減措置が適用されます。

| 建物 | 1,680万円×1/2(新築住宅の減額)×1.4%=117,600円 |

|---|---|

| 土地 | 840万円×1/6(住宅用地の特例)×1.4%=19,600円 |

| 合計 | 117,600万円×19,600円=137,200円 |

■築3年の場合:125,886円

建物の経年減価補正を行い、さらに新築住宅の減税・住宅用地の特例による軽減措置が適用されます。

| 建物 | 1,680万円×0.9038(経年減価補正率)×1/2(新築住宅の減額)×1.4%=106,286円 |

|---|---|

| 土地 | 840万円×1/6(住宅用地の特例)×1.4%=19,600円 |

| 合計 | 106,286円+19,600円=125,886円 |

■築10年の場合:193,577円

建物の経年減価補正を行い、さらに住宅用地の特例による軽減措置が適用されます。

| 建物 | 1,680万円×0.7397(経年減価補正率)×1.4%=173,977円 |

|---|---|

| 土地 | 840万円×1/6(住宅用地の特例)×1.4%=19,600円 |

| 合計 | 173,977円+19,600円=193,577円 |

■築20年の場合:138,470円

建物の経年減価補正を行い、さらに住宅用地の特例による軽減措置が適用されます。

| 建物 | 1,680万円×0.5054(経年減価補正率)×1.4%=118,870円 |

|---|---|

| 土地 | 840万円×1/6(住宅用地の特例)×1.4%=19,600円 |

| 合計 | 118,870円+19,600円=138,470円 |

■築30年の場合:91,547円

建物の経年減価補正を行い、さらに住宅用地の特例による軽減措置が適用されます。

| 建物 | 1,680万円×0.3059(経年減価補正率)×1.4%=71,947円 |

|---|---|

| 土地 | 840万円×1/6(住宅用地の特例)×1.4%=19,600円 |

| 合計 | 71,947円+19,600円=91,547円 |

4,000万円のマンションの固定資産税をシミュレーションしてみました。

では、戸建てとマンションの固定資産税を比較してみましょう。

▼4,000万円の新築戸建て・新築マンションにおける固定資産税の推移

| 築年数 | 戸建て | マンション |

|---|---|---|

| 新築 | 96,133円 | 137,200円 |

| 築3年 | 81,013円 | 125,886円 |

| 築10年 | 96,133円 | 193,577円 |

| 築20年 | 71,914円 | 138,470円 |

新築戸建てと新築マンションでは、固定資産税額が4万〜10万円程度異なることが分かります。

このように、戸建てとマンションを同様の価格で比較すると、戸建てのほうが固定資産税を抑えられるのです。

マンションのほうが固定資産税が高い理由

戸建てとマンションの固定資産税をシミュレーションした結果、マンションの固定資産税は戸建てよりも高く、また経年による減額幅も小さいと分かりました。

その理由は、以下の通りです。

▼マンションのほうが固定資産税が高い理由

- 非木造であるため資産価値が高いとみなされる

- 建物よりも土地の割合が小さく、減額幅が大きい「住宅用地の特例」の恩恵を受けにくい

- 土地よりも建物の割合が大きいが、建物部分に適用される軽減措置は減額幅が小さく、期間が3年に限られている

- 木造の戸建てよりも耐用年数が長いため、経年劣化補正率が大きく、下限に達するまでが長い(減額幅が小さい)

戸建てを選択すれば固定資産税を抑えられますが、工夫次第でさらに軽減できます。

マンション購入のデメリットの1つとして、固定資産税が高いことがよく挙げられます。実際に戸建てと比較するといかに高額であるかがわかりますね。立地によっても異なるため、検討するエリアを想定して具体的にシミュレーションしてみると良いでしょう。

固定資産税を抑えるには?新築戸建てを購入する際のポイント5選

戸建てでは、材料・デザイン・建築工程などの要素が固定資産税の評価に影響します。

以下のポイントを工夫することで、戸建ての固定資産税の節約が可能です。

▼固定資産税を抑えて新築戸建てを購入するポイント

- デザインや間取りをシンプルにする

- 評価額が低い木造を選ぶ

- 設備の無駄を省く

- 立地条件はある程度妥協する

- 長期優良住宅を選ばない

それぞれについて、解説していきます。

①デザインや間取りをシンプルにする

基本的には、戸建てのデザインや間取りがシンプルなほど固定資産税を抑えられます。

なぜなら、固定資産税評価額は、おもに再建築価額を基準に考えられるためです。

再建築価額方式では、

- どのような資材をどれだけ使用しているか(再建築費評点数)

- 構造及び用途等の区分に応じて設定されている建築後の経過年数に応じる減価率(経年減点補正率)

- 地域に応じた物価水準と工事原価に含まれていない設計管理費、一般管理費等負担額の費用(評点一点当たりの価額)

この3つを掛け合わせて評価額を決定します。

複雑な間取りやデザインの家は、資材費が高額になるほか、建築に手間・時間・費用がかかると判断され、評価額が高くなる傾向があります。

よって、戸建てでもさらに固定資産税を抑えたい場合は、内装や外装に高い資材を使わずシンプルで、間取りも複雑にせず建築が容易なほど、評価額が安くなるでしょう。

②評価額が低い木造を選ぶ

木造は、鉄筋やコンクリート造の家よりも材料費が安く、評価額が低くなる傾向があります。

総務省の「固定資産税評価基準 第2章 家屋」によると、建物が木造か非木造かによって、評価額を決める再建築評点数が大きく異なります。

非木造よりも木造の方がより評点数が低く、評価額が安くなるため、木造を選ぶのがおすすめです。

③設備の無駄を省く

固定資産税における家屋の評価における再建築費の算定では、家屋を構成する資材や設備に評点数がつけられます。

高額でハイグレードな設備ほど評点数が高いです。

評価額が高くなる要因としては

- 水道の使用口や給湯器が多い

- 床暖房設備

- ホームエレベーター

- 洗面化粧台の開口寸法が大きい(120cm)

- 開閉式の天窓

などがあります。

できるだけ設備には無駄なお金をかけず、シンプルな仕様がおすすめです。

④立地条件はある程度妥協する

土地の固定資産税を安くするには、立地条件にもある程度の妥協が必要です。

基本的に、利便性が高い土地や、周辺施設が多く栄えている土地ほど評価額が高く、固定資産税も高くなります。

土地の評価では、地価公示価格の7割の金額を目処にしつつ、各筆について個別に評価額を算出します。

土地においても建物と同様に、各筆に評点数が定められます。

評点数は、正面道路の固定資産税路線価に、補正率を掛け合わせた数値です。

| 各筆の評価額 | 各筆の評点数×評点1点当たりの価額 |

|---|---|

| 各筆の評点数 | 路線価×補正率 |

正面道路の路線価は、各自治体HPより確認できます。

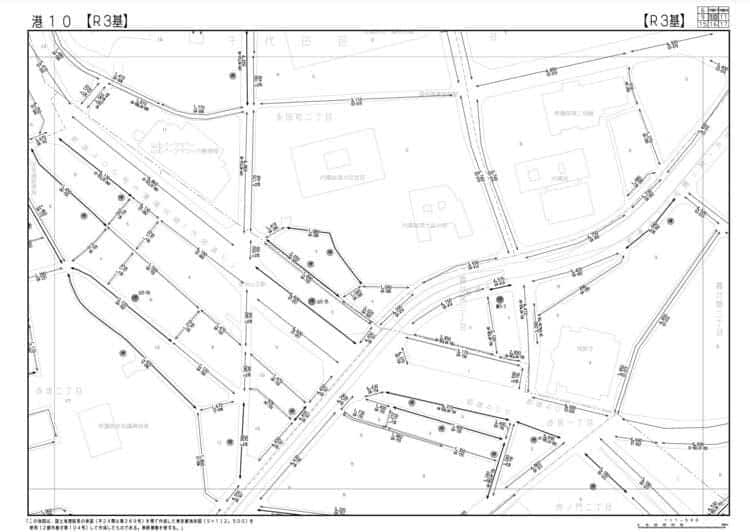

一例として、東京都港区一部地域の令和3基準年度路線価図を見てみましょう。

▼東京都港区10 路線価図(令和3基準年度)

路線価は、利便性が高く栄えている地域や都心であるほど高くなります。

一方、田舎や郊外では比較的安価です。

路線価に加えて以下の条件を満たせば、補正率により加算され、さらに固定資産税が高くなる可能性があります。

- 奥行きが広い

- 角地にある

- 正面と裏面が路線に面している

- 間口が広い

固定資産税を安くしたい場合は、「都心より田舎を選ぶ」「角地を選ばない」など、立地に関して何かを妥協することが必要です。

⑤長期優良住宅を選ばない

長期優良住宅とは、長期にわたり良好な状態で使用するために、長持ちする構造や設備を備えている住宅を指します。

長期優良住宅では、耐久性・安定性の高い構造や設備を有していたり、強固な防犯・防災対策を行ったりしており、建築に高額の費用や工程を要します。

そのため、資産価値が高く評価され、高額な評価額につながるのです。

一方、長期優良住宅では、一定期間の固定資産税減額や補助金の対象になる場合もあります。

減額や補助金の利用も踏まえて、トータルの金額で長期優良住宅を選択すべきか判断しましょう。

このように、固定資産税を抑えるためには物件選びが肝心です。

戸建てに関する設備や周辺環境などを含めて情報収集したいですよね。

そこでおすすめなのが、オープンハウスです。

オープンハウスでは、住宅の立地・構造・面積・設備など、固定資産税に影響する要素の情報も数多く記載されています。

当サイトに会員登録していただければ、オープンハウス限定物件をご確認いただくことが可能です。

登録は最短30秒で完了しますので、下記のボタンからぜひ会員登録してみてください。

また、オープンハウス公式LINEでも限定物件やお得な情報を毎週配信しているので、友だち登録をして家探しの際の参考にしてみてはいかがでしょうか。

基本的には、「再建築にどれくらいの費用・工程がかかるか」を基準に考えると、固定資産税の節約を実現しやすくなります。設備や構造が安価でも、デザイン性やこだわりを捨てたくない人は、自分で内装をアレンジしたり、DIYしたりすることを検討してみましょう。

オープンハウス購入体験記

実際に、オープンハウスで住宅をご購入いただいたお客様の体験記を紹介します。

<ご購入者様プロフィール>

ご主人様・奥様・お子様

<きっかけと決め手>

オープンハウスさんのことはテレビCMなどで知っていました。

そこでネットで物件の見学を予約し、1、2件見学させていただきました。

その後、しばらくしてお電話をいただき「いい物件が出ました」と。

早速見せてもらったのが、この場所です。

土地の形状がいいこと、落ち着いた雰囲気の住宅街であること、消防署に隣接していて東西に風が通り抜ける開放的な場所であることなど、とてもいい物件だと感じました。

私は墨田区の育ちなのですが、どこか下町っぽい雰囲気が残っているのも気に入りました。

<これから家を購入する方へのメッセージ>

いくつか物件を見て歩きましたが、この土地に巡り会えたのは"縁"だったと感じています。

初めて見たときに何となく「いいな」と感じたのもそうですし、前に申し込んでいた方がキャンセルになったのも同様です。

人と同じく、土地とも出会いが大切ではないかと思います。

直感といってもいいかもしれません。そんな"縁"を大切に、物件を探してみてはいかがでしょう。

オープンハウス公式サイトでは、家のこだわりポイントなどをさらに詳しく掲載しています。

より具体的な体験談を読みたい方は、「

」をご覧ください。

これが結論!

4,000万円の新築戸建てには、年間約10万円前後の固定資産税がかかると考えておきましょう。新築の場合は、新築住宅の税額減額が3年間適用されます。また、建物の経年劣化により毎年固定資産税が減額されていくことも踏まえてライフプランを立てていきましょう。

戸建てではほとんどの住宅が木造で、材料費が安く経年劣化が比較的早いため固定資産税が非木造のマンションよりも安くなる傾向があります。固定資産税を抑えたい場合は、戸建てを選ぶのがおすすめです。

戸建てを選んだとしても、構造に鉄筋コンクリートを使ったり、ハイグレードな設備を導入したりすれば、固定資産税が非常に高くなるおそれがあります。固定資産税は、建物の再建築費用を基準に決められていることを考慮し、高い材料は使わずシンプルな作りにすれば、固定資産税の節税が可能です。

- 2022年12月時点の内容です。

固定資産税は地方税のため、自治体によって取り決めが異なります。税金の支払いや納期などに関して詳細を知りたい場合は、自治体HPを調べたり、直接電話でお問い合わせしたりすれば、細かく教えてくれますよ。