不動産購入に消費税はかかる?増税・減税の影響とベストな購入タイミングとは

公開日:2019年09月16日

2019年10月に、いよいよ消費税が10%になる予定です。マイホームの購入をお考えなら、「消費税が上がった後に住宅を購入するのは損なの?」という疑問があるかもしれません。実は増税後に購入しても損をしないように政府が支援策を用意しています。どのような内容なのか見ていきましょう。

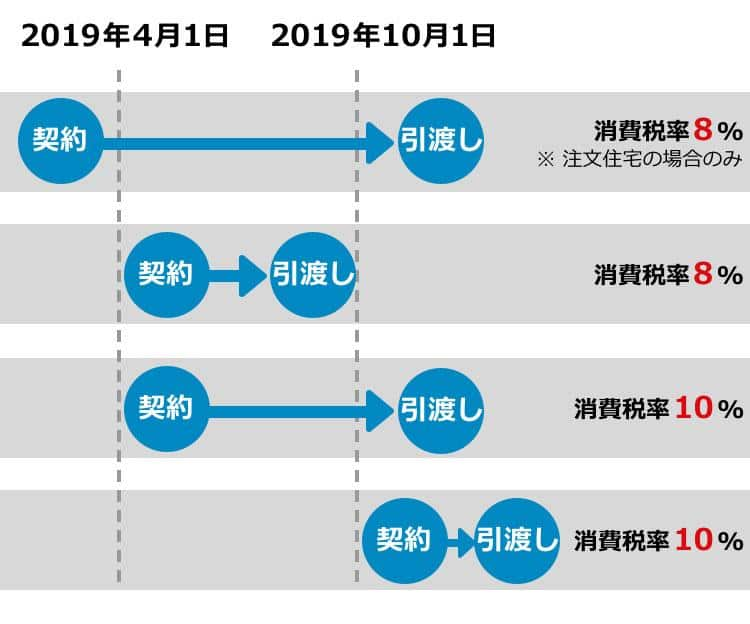

10%消費税率の適用タイミングは?

10月から消費税が10%になりますが、増税前の8%で購入するには2019年9月30日までに引き渡しが完了している必要があります。ただし、注文住宅の場合は引き渡しが2019年10月1日以降でも、請負契約を3月31日までにすませていれば、8%の消費税が適用されます。

今、あわてて新築物件を購入しても、不動産売買契約から残金決済(手付金以外の残代金の支払い)まで時間がかかる場合は、引き渡しが間に合わない可能性もあります。

増税前と増税後でどんな影響があるの?

マイホームを購入するときには、建物のほかに土地代、税金、手数料などがかかります。経費の中でも土地には消費税がかからないので、今回の増税で大きく影響を受けるのは「建物の価格」と「仲介手数料」です。また家電や家具・カーテンなどの買い替え、引っ越し費用にも消費税がかかるので、その2%の差は大きいと言えるかもしれません。

消費税がかかるもの

・建物の購入費用

・リフォーム費用

・ローンの事務手数料、仲介手数料

・司法書士などへの報酬

・引っ越し費用、家電・家具

消費税がかからないもの

・土地の購入費用

・個人の中古住宅の購入費用

・火災、地震保険料

・団体信用生命保険料

・登録免許税

・不動産取得税

消費税増税の負担を減らす支援策は?

増税後に家を買うと2%分の出費がかさむので、「急いで買わないと!」とあせらなくても大丈夫です。増税後にマイホームを購入する人のために、3つの制度が用意されています。

住宅ローン控除の期間が3年延長

消費税が5%から8%になったときに新設された所得税の「住宅ローン控除」(住宅ローン減税)の適用期間が10年から13年に延長されました。これは一定の期間、住宅ローンの年末残高の一定割合に相当する金額について、税金(所得税や住民税)を控除してくれる制度です。

延長の対象となるのは消費税率10%で購入した新築住宅、一定の要件を満たした中古住宅・増築リフォームで、2019年10月1日から2020年12月31日までに住み始めた場合に限ります。

10年目までの控除額は従来どおりですが、11年目以降の3年間は、以下のいずれか少ない金額が控除できます。

・住宅ローン年末残高または住宅の取得対価(上限4,000万円)のうちいずれか少ないほうの金額の1%

・建物の取得価格(上限4,000万円)の2%÷3

すまい給付金が最大50万円に

同じく消費税が5%から8%になったときに新設された「すまい給付金」も継続されますが一部変更に。給付額の基準となる収入額の目安が、8%では上限が510万だったのが775万円に引き上げられ、給付額も上限30万のところが50万円まで引き上げられました。

消費税率の変更とすまい給付金の変更

ただし、「すまい給付金」を受けるには一定の条件をクリアする必要があります。

次世代住宅ポイント制度がスタート

「次世代住宅ポイント制度」とは消費税率10%が適用される一定の省エネ性、耐震性、バリアフリー性能などを満たす住宅、家事の負担を軽減できる住宅の新築やリフォームをした人に対し、ポイントを発行するというもの。

以前に施行された「住宅エコポイント」のように、対象をエコに限らず「健康長寿・高齢者対応」「子育て支援・働き方改革」など、今の考え方に基づいているところが今回の「次世代住宅ポイント制度」の特徴です。ポイントは1ポイント1円相当で、住宅の新築もしくは購入で最大35万ポイント、リフォーム工事で最大30万ポイント。付与されたポイントはさまざまな商品と交換することができます。

贈与税の非課税枠が最大3,000万に

新築住宅の購入や土地の購入、またはリフォームを目的に父母や祖父母から資金の贈与を受けた場合、一定額まで贈与税が非課税になる特例があります。

増税前は、非課税の限度額が最大で1,200万円でしたが、増税後は、最大3,000万円(※)に拡大されました。

(※)2019年4月1日~2020年3月31日の時期に契約を締結した、消費税の税率が10%の物件のうち、一定の基準を満たす住宅の場合。

2020年4月1日からは非課税枠が縮小され、2021年4月1日には現在と同じ最大1,200万円の限度額に戻る予定となっております。

対象となる人

・贈与時に日本国内に住所がある人

・贈与を受けた年の1月1日時点で20歳以上である人

・贈与する人から見て後世代の直系卑属である人(子・孫・ひ孫)

・贈与を受けた年の合計所得金額が2,000万円以下である人

・2009年?2014年までに「住宅取得等資金の非課税」の適用を受けていない人

・配偶者、親族、その他特別な関係の者から取得した住宅でないこと。またこれらの者との請負契約によって新築・増改築したものでないこと

・贈与を受けた翌年3月15日までに住宅取得資金の全額を充てて住宅用家屋の新築等をし、同日までにその家屋に住むこと

対象となる家

・日本国内の住宅であること

・床面積が50㎡以上240㎡以下であること

・床面積の2分の1以上が居住用であること

・中古住宅では取得日から20年前(耐火建築の場合は25年前まで)に建築されたものであること

このほかにも、細かい規定がありますので詳しくは、国税庁のタックスアンサー No.4508をご覧ください。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4508.htm

これが結論!

増税後の購入は費用負担が増えますが、拡充された支援策で出費をカバーすることも出来ます。

有効活用できるように、しっかりとチェックしておきましょう。

記事監修

小西 啓太

宅地建物取引士

戸建仲介部門一筋で結果を出し続け、2019年より首都圏各地域のエリア統括を歴任。[メディア出演]サンデー・ジャポン(2014年)首都圏情報ネタドリ!(2020年)、ワールドビジネスサテライト(2020年)

- ※ 2019年9月時点の内容です。