住宅ローンの金利タイプと借入先はどう選ぶ?

公開日:2020年09月17日

住宅ローンは金融機関からお金を借りるので、毎月利息が発生します。その利息がいくらになるのかを決めるのが金利です。たとえ0.1%の金利差でも、長い返済期間を考えると総支払額に大きな差が出るので、借入先と金利タイプは慎重に考えましょう。

金利は全3タイプ

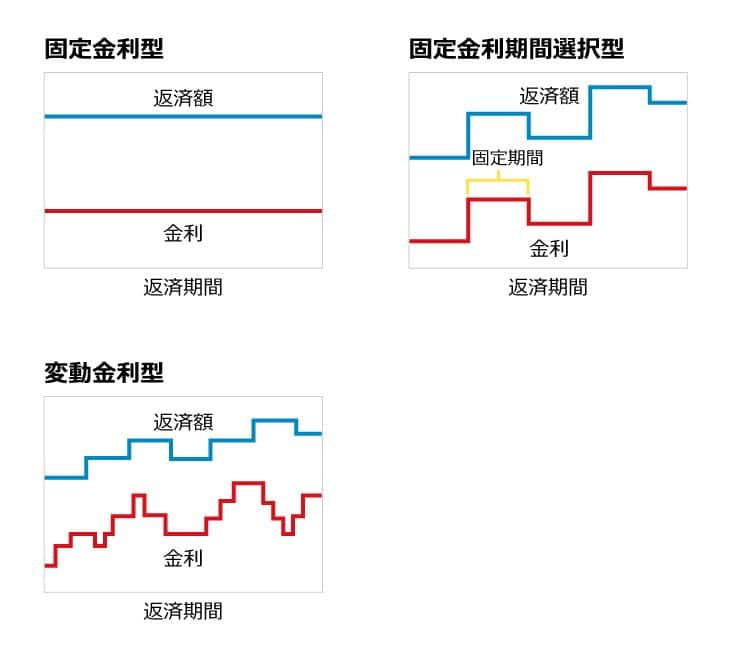

住宅ローンの金利には、固定金利型、固定金利期間選択型、変動金利型の3タイプがあります。どれを選ぶかによって総返済額が違ってきます。それぞれの特徴を理解して決めましょう。

固定金利型

どちらかというと金利は高めですが、長期にわたる返済期間中、金利が一定なので、金利が上昇しても安心です。最後まで返済額が変わらないので、家計管理がしやすいのもメリットです。

固定金利期間選択型

契約時に選択した5年や10年などの期間は、金利が固定されます。期間終了後はその時点の金利が適用され、再び固定か変動を選ぶことができます。選択できる固定期間が短いほど、低金利になります。

変動金利型

固定型と比べると契約当初の金利は低いものの、市場に合わせて半年ごとに金利の見直しが行われます。そのため将来的に金利が上昇し、返済額が上がるリスクがあります。

金融機関の多くが5年に一度返済額を見直し、金利が上がる場合は、前回の1.25倍以を上限にしていることが一般的です。

金利タイプ別のイメージ

借入先をさがす

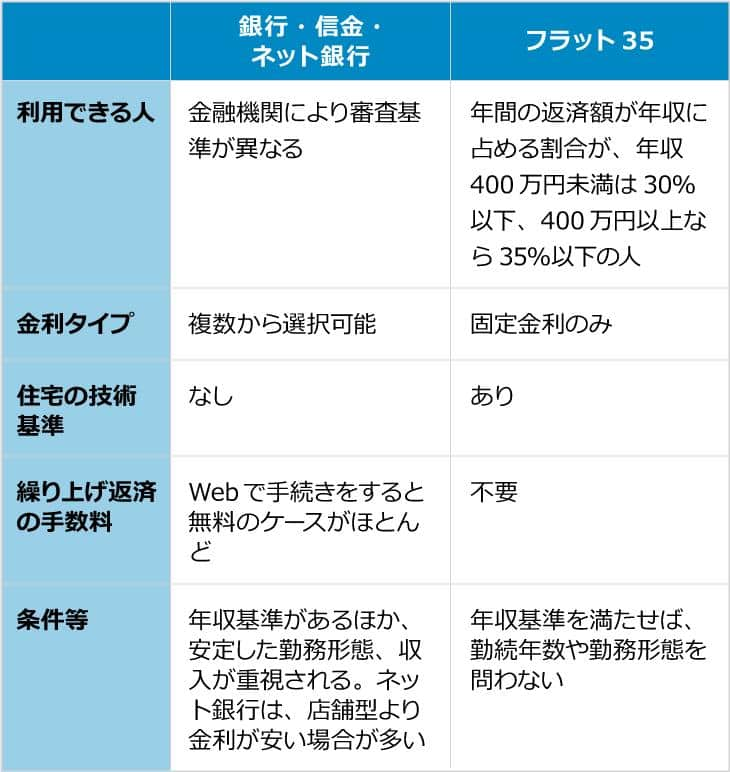

住宅ローンの借入先には、銀行や信用金庫、ネット銀行などの民間金融機関と住宅金融支援機構が提携した住宅ローン「フラット35」などがあります。それぞれ審査基準が異なるので、ご自分の条件と合う住宅ローンを見極めましょう。

銀行・信金・ネット銀行

金融機関の住宅ローンは、それぞれ審査基準が設けられています。契約者本人と物件、大きく2つの要件がありますが、どちらかといえば契約者本人の審査が厳しいのが特徴です。長期にわたり返済し続けられるかどうかを審査されます。

フラット35

契約時の金利がずっと続く固定金利が特徴で、最長35年のローンを組むことができます。全国で300以上の金融機関が取り扱っていますが、金融機関によって金利と手数料が異なるので比較検討が必要です。一般的に銀行の住宅ローンは契約時に保証料が必要なところが多いのですが、フラット35は保証料および保証人が不要です。

住宅ローンの借入先と特徴

住宅ローンを取り扱う各金融機関やフラット35の公式サイトでは、借入金額による返済シミュレーションができるので試してみましょう。現実的に月々の返済額などがわかると、比較検討しやすくなります。

細々とした入力を省いて、大まかに試算したいという方は、こちらのローンシミュレーションもご活用ください。

仮に最初に住宅ローンを申し込んだところで審査に落ちても、マイホーム購入を諦める必要はありません。金融機関によって審査基準が異なるので、ご自分の状況に合うローンをさがしましょう。

万一のための団信

住宅ローン返済期間中に、契約者に万一のことがあった場合に備えて、「団体信用生命保険(団信)」が用意されています。例えば、契約者が亡くなった際は、この「団信」によって住宅ローンの残額が肩代わりされ完済されます。遺族には負債のないマイホームが残ります。

団信の加入は住宅ローンの借り入れの条件になっていることが多く、住宅ローンと同時加入が一般的。ただし、保証期間は80歳までなので、それまでにローンを返済する必要があります。銀行ローンの場合は、別途加入が必要ですが、フラット35は月々の支払いに団信の加入料が含まれています。

生命保険同様、団信にも保証内容の違いにより、いくつかの種類があります。健康状態によっては加入できないケースもあります。加入にあたり、団信も生命保険と同じく健康状態を告知しなければなりません。

個人差はありますが、年齢とともに疾病のリスクは高まります。住宅ローンを組むうえで、加入者が健康であるかどうかはとても重要です。もし団信に加入できない場合は、民間の生命保険に入るのも1つの方法です。悩んだときは、担当の営業マンやファイナンシャルプランナーに相談しましょう。

オープンハウスではFP相談会を開催しています。

マイホームの予算

住宅ローンの選び方

購入のタイミング

など、住宅関連に精通した外部のファイナンシャルプランナーが、それぞれのご家族のお悩みにお答えします。ぜひ、ご活用ください。

これが結論!

変動を予測できない金利は、メリットとデメリットをしっかり理解して選びましょう。

住宅ローンを取り扱う金融機関は多いので、それぞれの特徴をよく吟味して借入先を決めましょう。

- 2020年9月時点の内容です。

記事監修

武井 翔平(たけい しょうへい)さん

ファイナンシャルプランナー

株式会社FPパートナー京葉支社所属。2級ファイナンシャル・プランニング技能士。23歳の時に出会ったFPから影響を受けて、独学でFP技能士資格を取得。26歳の時にFPへ転職。現在FP歴8年目。住宅に関わる資金相談を中心に、ライフプラン設計等幅広い分野で活躍中。