住宅ローンには、2通りの返済方法があります。それぞれの特徴を理解して、無理のない返済プランを考えましょう。また、申請することで住宅ローン控除が受けられ、給付金が支給される制度もあるので、合わせてご紹介します。

住宅ローンの返済方法には、「元利均等返済」と「元金均等返済」があります。返済は長期間にわたるので、それぞれのメリットとデメリットを知り、よく検討しましょう。

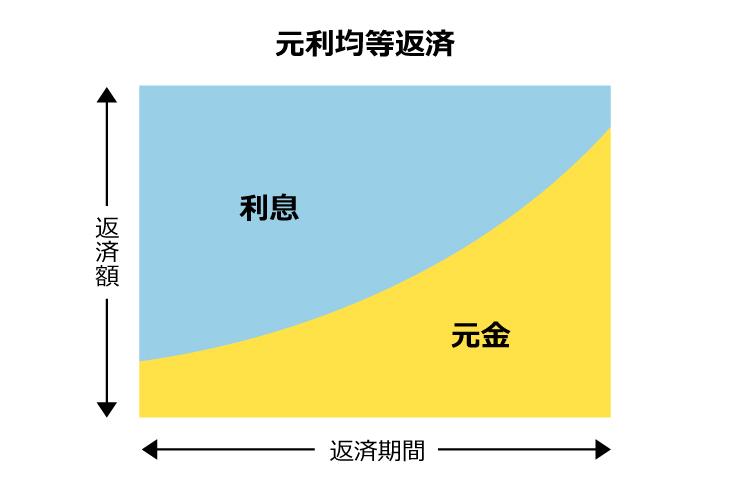

金利が変わらなければ、ローン返済期間中の返済額(元金と利息の合計)が毎月同じになる返済方法です。返済額が一定なので、ライフイベントに応じた出費なども含め、長期のマネープランが立てやすいというメリットがあります。

その一方で、利息の支払いが多くなり、総返済額も多くなるというデメリットも。元利均等返済のみを扱う金融機関も多く、たくさんの方に選ばれている返済方法です。

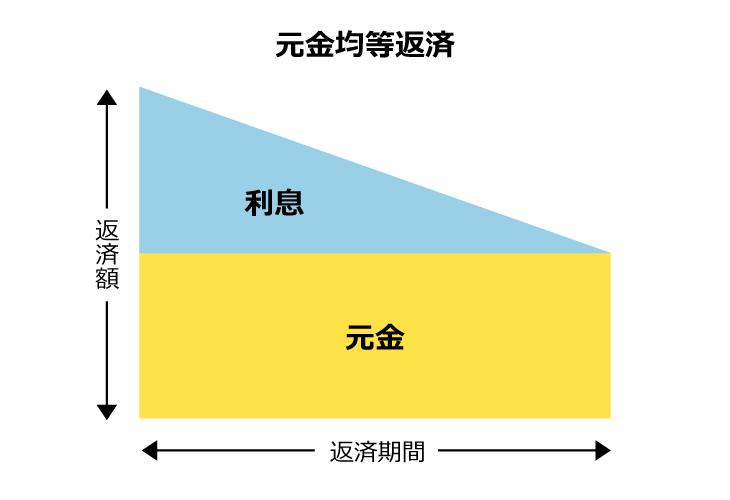

ローンの返済期間中、元金の返済額は一定で、それに利息をプラスして返済する方法です。元金が減るにつれ利息も減るので、総返済額が少なくなるのがメリットです。

ただし、元金の多い返済当初は利息の額も多く、毎月の返済負担が大きいというデメリットも。また、利用できる金融機関も限られています。資金に余裕のある方や利息の総額を抑えたいという方におすすめの返済方法です。

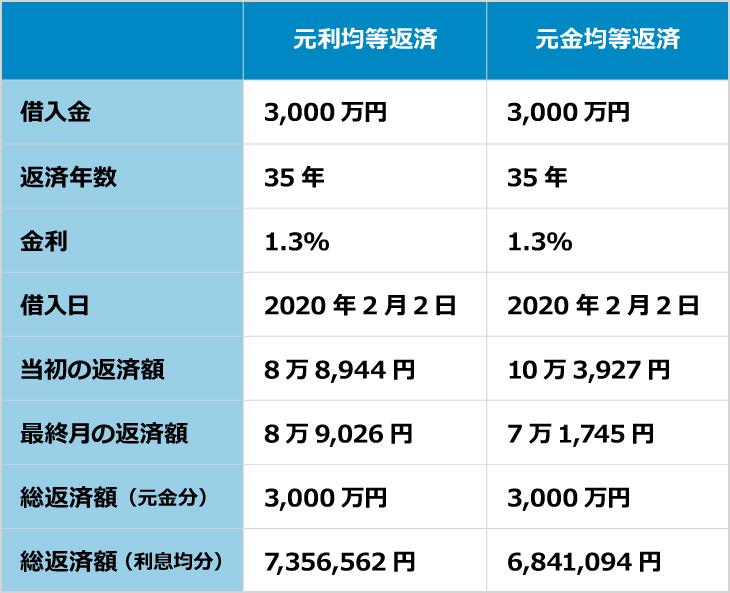

「元利均等返済」と「元金均等返済」では、どのくらいの差が出るのでしょうか。返済方法の違いによる総返済額の一例を以下の表にまとめました。

住宅ローンの返済中に貯蓄ができるようなら、繰り上げ返済でローンの負担を軽減できます。こちらも2種類の方法があるので、それぞれの特徴を理解したうえで、検討しましょう。

繰り上げ返済分の金額は元金に充てるので、毎月の返済額はそのままでも、返済期間が短くなります。借入時の年齢により定年後までローン返済が続く方は、繰り上げ返済することにより、定年までにローンを完済することも可能です。

返済期間は変えずに、毎月の返済額を少なくするタイプです。転職による収入減や子どもの成長に伴う出費など、家計の変化でローン返済に無理が生じないように、返済額を減らして家計の安定を図ることができます。

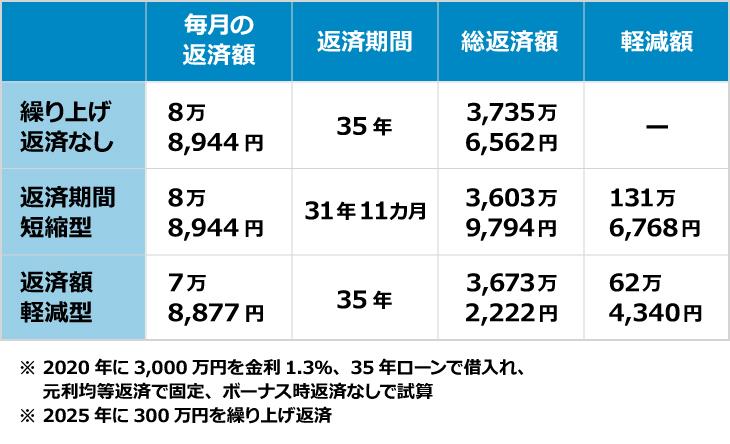

「返済期間短縮型」と「返済額軽減型」では、どれくらいの差が生まれるでしょうか。繰り上げ返済した場合の総返済額の違いの一例を以下の表にまとめました。

シミュレーションして一覧にすると、返済期間と総返済額がどれだけ軽減できるか一目瞭然です。

返済期間短縮型を選択した場合、毎月の返済額は変わりません。そのため軽減効果をすぐに実感することはできませんが、期間が短くなるとその間の利息分を減らすことができるので、総返済額が抑えられます。

一方、返済額軽減型の場合は、返済期間短縮型のように総返済額の軽減は望めませんが、月々の家計負担はすぐに減らすことができます。

どちらの方法を選んでも総返済額の軽減につながるので、繰り上げ返済は魅力的です。ただし、将来のライフプランを考えたうえで、家計に支障のない範囲で返済していきましょう。

どちらの借入先の住宅ローンでも繰り上げ返済は可能ですが、手数料がかかります。「フラット35」など借入先によっては無料のところもあるので事前に確認しましょう。また、繰り上げ返済の最低限度額を設定しているところもあるので確認が必要です。

マイホームの購入時には、所得税の控除や給付金がもらえるなど、お得な制度もあります。内容をしっかり把握して、忘れずに必ず申請しましょう。

10年間、年末のローン残高の1%が所得税から控除される制度です。金融機関などで10年以上の住宅ローンを組んでいることなど、一定の基準を満たした方が受けられます。

基準を満たした上で控除を受けるためには、会社員の方でも、1年目だけは自分で確定申告をする必要があります。2年目以降は会社の年末調整で還付されるので、確定申告は不要です。

自分が住む家を購入したときに支給される給付金で、支給額は収入によって異なります。消費税が8%のときは、目安となる収入の上限は510万円でしたが、消費税が10%になってから775万円に引き上げられました。給付額の上限も30万円から50万円に引き上げられました。

給付を受けるには一定の条件をクリアする必要があり、給付額は収入だけでなく家族構成によっても異なります。

詳しくは、 「マイホームを買うならチェック!2020年版・住宅支援制度・前編」をご覧ください。

毎月の返済負担と利息を含めた総返済額を考えて、無理のない返済方法を決めよう!

マイホームを購入したら、住宅ローン控除、すまい給付金の手続きを忘れずに!

記事監修

ファイナンシャルプランナー

株式会社FPパートナー京葉支社所属。2級ファイナンシャル・プランニング技能士。23歳の時に出会ったFPから影響を受けて、独学でFP技能士資格を取得。26歳の時にFPへ転職。現在FP歴8年目。住宅に関わる資金相談を中心に、ライフプラン設計等幅広い分野で活躍中。

https://fp-moneydoctor.com/

マイホームの購入には、物件価格以外に各種諸費用が必要です。どのような費用があるのか見ていきましょう。

これからの暮らしで、どれくらいのお金がかかるのか。長期的なライフプランを立てて、必要なお金を確認しましょう。

どこで住宅ローンを組み、金利タイプはどれにすれば良いのか。選択によって、総支払額が大きく変わってきます。

マイホーム購入にあたって、大事なのは予算決めです。住宅ローンを組む際には、年収から大まかの目安を決めるのがおすすめです。本記事では住宅購入金額の目安や、年収ごとの買える物件について解説します。

中古住宅にかかる諸費用と税金の相場や内訳を解説します。諸費用を抑えるコツや実際の諸費用をシミュレーションでご紹介。

中古住宅の購入時には消費税がかかるものとかからないものがあるため、どちらに該当するかを詳しく知っておくことが重要です。

自分の予算で購入できる住宅のタイプを知りたい人は、ぜひ最後までお読みください。

坪単価の概要や重要となる価格指標について解説します。坪単価を踏まえた都道府県別の土地価格相場もご紹介。

家さがし初心者さん必見!

みんなが知りたい疑問や、家さがしに役立つ基礎知識をわかりやすく解説します。

最新情報をお届けします