ライフプランを立てる

公開日:2020年03月31日

長期的な目で、家族の将来を想像するところからはじめましょう。いつ頃どんなライフイベントがあるのか、費用も確認しながらライフプランを立てていきます。現在の収入と支出、将来必要なお金をシミュレーションして把握することが、マイホーム購入に向けた第一歩です。

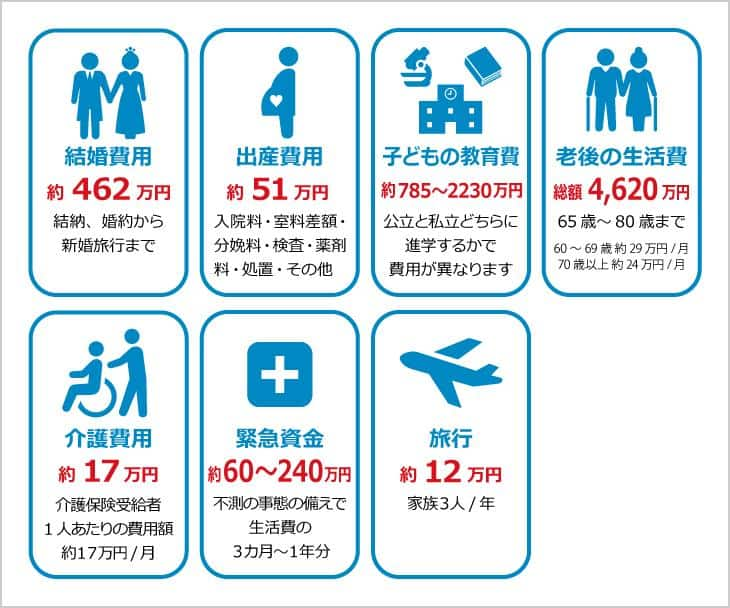

お金が必要になるタイミング

家族の将来を想像してライフプランを立て、主なライフイベントと必要なお金を確認しましょう。マイホーム購入のほか、子どもの教育費など、まとまった出費のおおよその金額を頭に入れておけば、あわてることなく対応できます。

主なライフイベントの費用例

子どもの教育費の目安表

ライフプランを立てる時に、夫婦で意見が分かれる点や悩んだときは、ノートや紙に書き出しましょう。そうして、それぞれの考えを共有し、話し合うことが大切です。マイホーム購入は、家族の将来を具体的に考える良い機会です。

現在の収入と支出をチェック

将来に必要なお金の目安がわかったら、現在の家計を振り返ってみることをおすすめします。年間の収入と支出を書き出してみると、家計がどれくらい黒字、赤字なのかが見えてきます。

年間の支出

年間の収入から支出を引いた金額が、プラスであれば黒字で、貯蓄できる金額です。貯蓄できていない場合は、不明な支出がないか確認しましょう。マイナスの場合は赤字なので、支出の見直しが必要です。

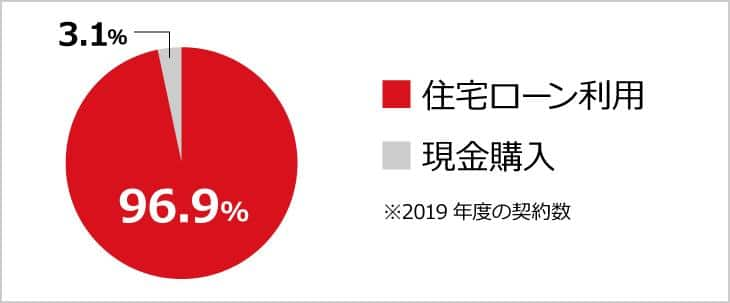

約9割が住宅ローンを利用

ライフプランを考える中で、マイホーム購入のタイミングは重要です。住宅ローンの返済期間は、最長35年が一般的。長い返済期間に不安を感じたり、頭金をもっと貯めたりしてからと先送りにしている人もいることでしょう。しかし、これまでにない低金利が続いている今が、マイホームの買い時とも言えます。ご契約者様の約9割が住宅ローンを利用して、念願のマイホームを手に入れています。

オープンハウスご契約者様の住宅ローン利用状況

これが結論!

ライフプランを立てると、将来どれだけのお金が必要か見えてきます。家族で話し合い、将来への考えを共有しましょう。

マイホーム購入のタイミングがライフプラン計画では重要。購入者のほとんどが住宅ローンを利用して夢を実現しています。

- ※ 2019年12月時点の内容です。

記事監修

石井 良子さん

ファイナンシャルプランナー

株式会社FPパートナー京葉支社所属。2級ファイナンシャル・プランニング技能士。住宅ローンアドバイザー、暮らしのマネーアドバイザー、相続診断士。金融業界に携わり8年目。住宅に関わる資金相談を中心に、ライフプラン設計等幅広い分野で活躍中。

マイホーム購入時のお金講座

- 第1回:ライフプランを立てる