家の固定資産税精算金はいくら?売買時の計算方法と仕訳をわかりやすく解説

公開日:2023年06月15日

土地や中古物件の購入にともなって必要となる費用に、「固定資産税精算金」があります。聞いたことはあっても、具体的にはどのようなものかわからないという方も多いのではないでしょうか。そこで、今回は、土地や中古物件の売買で発生する「固定資産税精算金」について、わかりやすく説明していきます。

また、中古物件をお探しの方には、当サイトへの会員登録がおすすめです。

当サイトに会員登録すると、閲覧できる物件数が大幅に増え、会員限定物件の情報をいち早く得ることができます。

会員登録は30秒ほどで完了いたしますので、ぜひ会員登録してオープンハウス限定物件をご確認ください。

また、オープンハウス公式LINEでも限定物件やお得な情報を毎週配信しているので、友だち登録をして家探しの際の参考にしてみてはいかがでしょうか。

記事監修

山口 靖博

宅地建物取引士/2級ファイナンシャル・プランニング技能士

最新のトレンドや法改正を踏まえ、円滑な住宅売買に向けた仕組み作りと前線でのサポートを実践する。「ちんたいグランプリ(旧・不動産甲子園)」 2020年度・2022年度特別賞。

固定資産税精算金とは

固定資産税は、その年の1月1日時点で不動産を所有している者に課せられる税金です。

たとえ1月2日に不動産を誰かに売却した場合でも、法律上では1月1日時点での所有者(売主)がその年の固定資産税を全額支払う必要があります。

この負担を売主・買主の間で平等にするためのものが「固定資産税精算金」です。

固定資産税精算金とは、その年の固定資産税を、購入後の所有日数分だけ買主が負担するお金のことです。

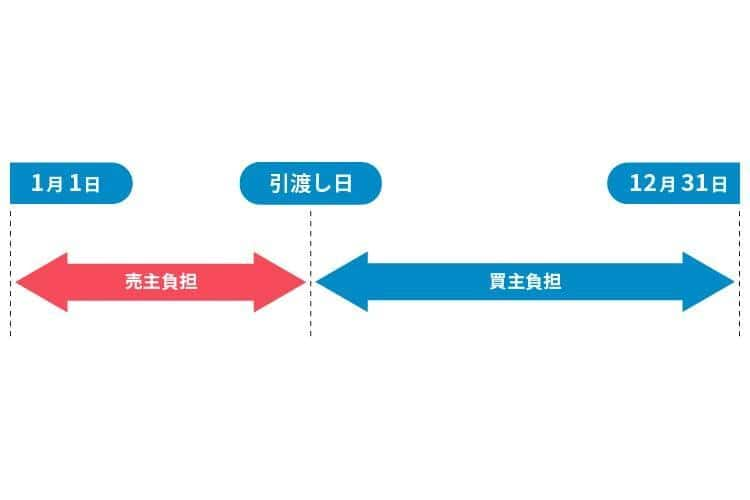

買主が固定資産税精算金を支払うことで、売主は1月1日から不動産を買主に引き渡す前日まで、買主は不動産を引き渡された日から12月31日までの固定資産税を負担することになります。

また、固定資産税精算金の支払いは、不動産売買における慣例となっていますが、法律で定められているものではありません。

ただし、売買契約書に明記されているときは、買主は固定資産税精算金を売主に必ず支払う必要があります。

仮に支払わずにいると債務不履行という扱いになり、契約解除になるおそれもあるため注意が必要です。

これから中古物件の購入を検討している方は、物件の売買代金だけではなく、固定資産税精算金についても注意深く確認しましょう。

固定資産税精算金はいくらかかる?

固定資産税精算金は中古物件を購入する際に必要な費用なので、あらかじめ計算しておくと良いでしょう。

そこで、固定資産税精算金の計算の仕方について、実際にシミュレーションしながら解説していきます。

起算日から日割りで計算する

固定資産税精算金は、その年にかかる固定資産税額を、「売主の所有日数分」と「買主の所有日数分」で日割り計算して求めます。

起算日とは、不動産の所有期間を計算するうえでの基準となる日を指します。

固定資産税の起算日は一般的に、関東では1月1日、関西では4月1日です。

仮に1月1日が起算日の場合、売主と買主の負担額は以下のようになります。

- 売主の負担額:1月1日(起算日)から買主に引き渡す前日までの日数分

- 買主の負担額:引き渡し日から12/31までの日数分

上記の「買主の負担額」が「固定資産税精算金」に該当し、買主が売主に支払う金額です。

都市計画税が課される物件の場合は、固定資産税と同様に日割り計算し、買主は売主に対して精算金を支払う必要があります。

固定資産税精算金のシミュレーション

では、売買時の条件を以下のように仮定して、固定資産税精算金をシミュレーションしてみましょう。

- 起算日:1月1日

- 物件引き渡し日:6月1日

- 固定資産税:15万円

- 都市計画税:5万円

起算日を1月1日とし、物件を6月1日に引き渡す場合に売主が所有する日数は、年間のうち151日間です。

固定資産税精算金は固定資産税と都市計画税を合算するため、このケースでは20万円として、売主と買主がそれぞれ負担する額が計算されます。

- 売主の負担額:20万円×151日/365日=8万2,739円

- 買主の負担額:20万円-8万2,739円=11万7,261円

つまり、この計算で求められた11万7,261円が固定資産税精算金です。

売買契約書に固定資産税精算金の記述があるときは、買主は売主にこの金額を支払わなければなりません。

また、固定資産税精算金は、不動産の売買代金として合算されます。

固定資産税精算金のシミュレーションについてご紹介しましたが、具体的なイメージがわかないという方もいらっしゃるでしょう。

オープンハウスの公式サイトに会員登録すれば、売買契約に関する疑問点をプロに相談することができます。

オープンハウス公式LINEでも限定物件やお得な情報を毎週配信しているので、友だち登録をして家探しの際の参考にしてみてはいかがでしょうか。

登録は最短30秒で完了しますので、下記のボタンからぜひ会員登録してみてください。

中古物件を買う際に売買契約書に固定資産税精算金の記述があると、精算金を支払う必要が発生します。思わぬ出費にならないように、事前にシミュレーションしてみると良いでしょう。

不動産売買における固定資産税精算金の勘定科目と仕訳

固定資産税精算金は、「売買代金」として扱われます。

その理由は、固定資産税そのものは、不動産が引き渡された年に「売主(1月1日時点での所有者)」に対して課されており、精算金はあくまでもその内容を平等にするための「売主と買主の間」でのお金のやり取りであるためです。このような背景から、固定資産税精算金の会計上の処理が少し煩雑になるため、混乱する方も多いでしょう。

ただし、しっかりと理解して、取引を記録し確定申告を行わなれば脱税とみなされるおそれもあります。

そこで、固定資産税精算金の勘定科目や仕訳など、会計上の処理をどのように行えばよいのか、売主と買主の立場に分けて解説します。

不動産の売主が行う仕訳

固定資産税の課税対象者は、1月1日時点で市区町村の固定資産課税台帳に記録されている不動産所有者です。

そのため、売主は年度の途中で不動産を売却しても、固定資産税を支払わなければいけません。

しかし、それでは公平性がないために固定資産税精算金が発生するわけですが、その際買主に支払ってもらった固定資産税精算金は「預り金」として処理します。

そして、課税された固定資産税は「租税公課」とし、通常通り固定資産税を納めたうえで取り崩しを行います。

例えば、購入時の価格が800万円、年間固定資産税が40万円の土地を1,000万円で売却し、6月1日に買主に引き渡した場合の例をご紹介します。

<記載例>

- 不動産(土地)の取得価格:800万円

- 年間の固定資産税額:40万円(=租税公課)

- 不動産(土地)の売却代金:1,000万円

- 買主への引き渡し日:6月1日

(※固定資産税精算金の起算日を1月1日とする) - 固定資産税精算金=40万円(固定資産税)×214/365(日)=23万4,520円(=預り金)

▼売主の土地売却時

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金預金 | 10,000,000 | 土地 | 8,000,000 |

| 土地売却益 | 2,000,000 | ||

| 現金預金 | 234,520 | 預り金 | 234,520 |

▼売主の固定資産税納付時

| 借方 | 貸方 | ||

|---|---|---|---|

| 租税公課 | 165,480 | 現金預金 | 400,000 |

| 預り金 | 234,520 | ||

不動産の買主が行う仕訳

買主は、不動産を購入した年のうちで所有する日数分の固定資産税を「固定資産税精算金」として負担します。

ところが、買主は1月1日時点では課税対象者ではないため、その年においては固定資産税精算金を租税公課として処理できない点に注意しましょう。

買主側が仕訳を行う際は、売主に支払った固定資産税精算金を、不動産の取得原価として処理します。

つまり、「固定資産税精算金」として分けて処理するわけではなく、土地を取得するための代金として、売買代金に含めて仕訳を行うということです。

<記載例>

▼買主の土地取得時

| 借方 | 貸方 | ||

|---|---|---|---|

| 土地 | 10,234,520 | 現金預金 | 10,234,520 |

少し処理が複雑で混乱しやすいですが、疎かにすると脱税につながります。しっかりと自分に必要な会計処理を理解し、調べながらでも良いので、冷静に仕訳を行いましょう。

不動産の土地と建物を按分する2つの方法

土地と建物の両方が売買契約の対象となる場合は、固定資産税精算金の計算方法が少し複雑になります。

固定資産税精算金は「売買代金」とみなされ、基本的に消費税が課されますが、消費税法上では「土地に関する部分」は非課税で、「建物に関する部分」のみ課税対象となるためです。

つまり、土地に関する固定資産税精算金は非課税、建物に関する固定資産税精算金は課税対象となります。

では、これらを正しく計算するにはどうすれば良いのでしょうか。

簡単な流れは以下の通りです。

- 売買対象の物件における「土地に関する部分」「建物に関する部分」の割合を確認する

- 土地に関する固定資産税精算金(非課税)

=固定資産税全体×土地に関する部分の割合×買主の所有日数/365日 - 建物に関する固定資産税精算金(課税)

=固定資産税全体×建物に関する部分の割合×買主の所有日数/365日×1.1(消費税) - 売買契約における固定資産税精算金=2+3

つまり、まず売買対象の物件における「土地に関する部分」「建物に関する部分」の割合を求める場合があります。

「土地価格と建物価格は明確に分けられているんじゃないの?」と思われる方もいらっしゃるかもしれませんが、中には「土地と建物合わせて○万円」などと、明確に区分されていない場合があります。

では、具体的な計算方法についてみていきましょう。

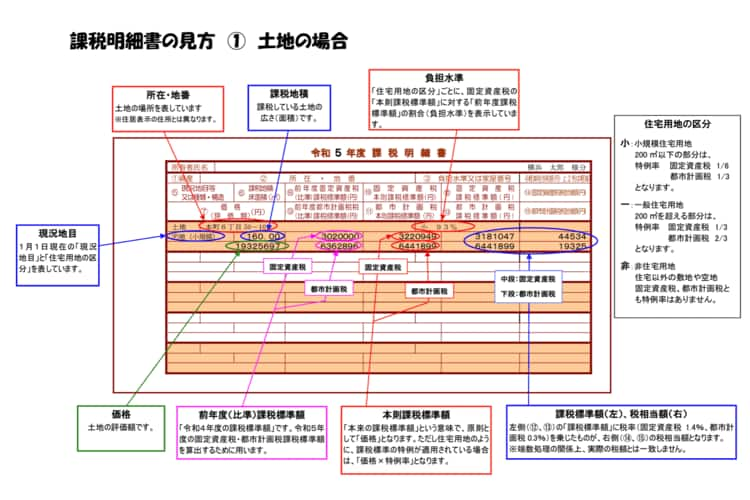

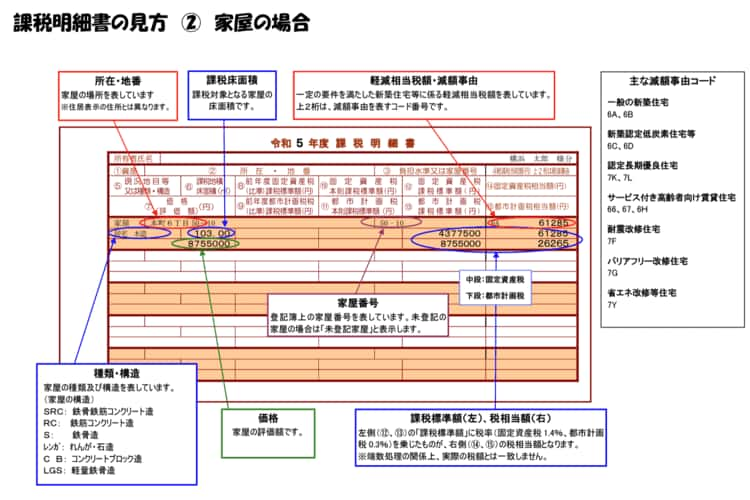

①土地と建物の固定資産税評価額をもとに按分する

まず、土地と建物の固定資産税評価額をもとに行う方法です。

土地と建物を取得する際に、売主から固定資産税と都市計画税の課税明細書を受け取ります。

明細が正しくわかるものであれば、コピーなどでも問題はありません。

この課税明細書をもとに、価格で土地と建物を按分します。

横浜市の課税明細書のサンプルを用いて具体的にみていきましょう。

ここで見る項目は「価格」です。

- ※「評価額」と記載されていることもあります。

上記では、土地の価格(評価額)が19,325,697円、建物の価格(評価額)が8,755,000円となっています。(合計で28,080,697円)

さらに、売主が支払うこの年の土地・建物を合わせた固定資産税と都市計画税は、上記の資料より、151,409円となります。

<固定資産税・都市計画税の内訳>

- 土地

固定資産税=44,534円

都市計画税=19,325円 - 建物

固定資産税=61,285円

都市計画税=26,265円 - 合計

44,534円+19,325円+61,285円+26,265円=151,409円

よって、固定資産税・都市計画税の合計額に、土地・建物の評価額の割合を掛け合わせると、

- 土地

151,409円×19,325,697円/28,080,697=104,203円 - 建物

151,409円×8,755,000円/28,080,697=47,206円

となります。

この土地建物が、6月1日に売主から買主へ引き渡されたとすると、買主の所有日数は214日間です。

さらに、建物部分のみに消費税が課せられるため、固定資産税精算金は以下のようになります。

- 土地部分に関する固定資産税精算金

=104,203円(土地部分に関する固定資産税)×214日/365日(所有日数の割合)

=61,094円 - 建物部分に関する固定資産税精算金

=47,206円(建物部分に関する固定資産税)×214日/365日(所有日数の割合)×1.1(消費税)

=30,445円 - 買主が支払う固定資産税精算金の合計額

=61,094円+30,445円=91,539円

よって、固定資産税精算金は91,539円となります。

(※小数点以下四捨五入で計算しています。契約によって小数点以下の取り扱いが異なります。)

このとき、納税額や課税評価額で土地と建物を按分するわけではないという点に注意が必要です。

なぜなら、住宅用地の場合は特例や税額減額措置などが適用されており、実態とは異なる計算結果になってしまうためです。

②不動産売買契約書の消費税価格をもとに按分する

不動産の売買契約書には、消費税価格が明記されているのが一般的です。

消費税額を確認すると、①で解説した評価額を用いた按分方法よりも簡単に求めることができます。

土地は消費税非課税であり、売買契約書に記載されているのは建物の消費税価格と判断できるためです。

つまり、消費税価格をもとに消費税割合で計算していけば建物の本体価格、土地の本体価格を求めることが可能です。

具体例をみてみましょう。

売買契約書において、売買代金が4,150万円、内消費税150万円と記載されているとします。

消費税は建物部分にのみ課税されるため、150万円は建物部分に関する消費税だとわかります。

消費税が10%の場合、建物の本体価格が以下のように求められます。

- 建物の本体価格

=150万円/0.1=1,500万円

建物の本体価格が1,500万円、消費税額が150万円のため、売買代金の総額から差し引くと土地の本体価格が求められます。

- 土地の本体価格

=4,150万円-150万円-1,500万円=2,500万円

ここで、売主に課せられる固定資産税が年間40万円で、6/1に買主へ引き渡しを行ったとします。

買主の所有日数は214日であり、固定資産税精算金の求め方は以下の通りです。

- 土地部分に関する固定資産税精算金

=40万円(固定資産税)×2,500万円/4,000万円(土地の本体価格の割合)×214日/365日(所有日数の割合)

=14万6,575円 - 建物部分に関する固定資産税精算金

=40万円(固定資産税)×1,500万円/4,000万円(建物の本体価格の割合)×214日/365日(所有日数の割合)×1.1(消費税)

=9万6,740円 - 買主が支払う固定資産税精算金の合計額

=14万6,575円+9万6,740円=24万3,315円

よって、固定資産税精算金は24万3,315円となります。

土地と建物を按分する方法はかなり複雑ですが、不動産業者が売買契約の間に入っている場合は、基本的に計算等を行ってくれます。

しかし、その内訳をしっかり理解しておかなければ、ミスやトラブルに気づくのが遅れてしまうため注意しましょう。

土地と建物の両方が売買された場合は、建物に関する部分のみ課税となります。売買対象の物件における土地に関する部分と、建物に関する部分の割合を求めて、精算金を計算する方法を覚えておきましょう。万が一のトラブルを防ぐことができます。

固定資産税精算金に関する注意点

固定資産税精算金について解説しましたが、押さえておきたい注意点がいくつかあります。

ここでは、注意点を3つ解説していきます。

固定資産税精算金は税金ではなく売買代金

不動産の売買が行われた年度の固定資産税の納税義務者は売主であり、買主側には納税する義務はありません。

それでも買主が固定資産税精算金を負担するのは、固定資産税を公平に支払うための慣例となっているからです。

ここで注意したいのが、買主が売主に支払う固定資産税精算金は税金ではなく、売買代金の一部という扱いになることです。

消費税が課税される

固定資産税精算金は税金ではないため、消費税の課税対象になることも注意しておきたい点です。

固定資産税精算金は不動産売買にともなう代金の一部であり、当然ながら消費税の対象になります。

また、不動産会社から購入した場合、建物に対する固定資産税精算金に消費税が課税され、土地は課税対象外です。

ただし、不動産の所有者が個人であり、直接取引した場合は課税の対象外です。

いずれの場合も、不動産の売買取引のときは売買契約書をしっかり確認し、固定資産税精算金がどうなっているのか、消費税はいくらかかるのかを見ておくとよいでしょう。

不動産の売主が営利法人の場合は領収書の印紙が必要

法人個人にかかわらず、売主が営業として売買している場合は、領収書に印紙が必要になります。

ただし、売主が法人でも5万円未満である場合や、売主が営利目的ではない個人の場合は印紙は必要ありません。

なお、売買契約書に必要な印紙は、租税特別措置法によって印紙税の軽減措置がとられており、税率が下がっています。

記載金額が10万円を超える場合が対象で、該当するのは平成26年4月1日から令和6年3月31日までに作成された売買契約書です。

例えば、500万円を超え1,000万円以下のものであれば5,000円、1,000万円を超え5,000万円以下のものは1万円が軽減税率になります。

固定資産税精算金は税金には該当しません。売買契約書から、消費税の確認をしておく必要があります。また、売主が営利法人の場合、領収書の印紙が必要となることも覚えておきましょう。

固定資産税精算金に関してよくあるご質問

「固定資産税の支払いは義務なの?」

「固定資産税精算金はどうやって納付するの?」

固定資産税精算金に関して、上記のようなご質問がよくあります。

そこで、それぞれの疑問について回答していきます。

固定資産税精算金の支払いは義務?

先述したように、買主には固定資産税の納税義務はありません。

固定資産税の課税対象者は、あくまで1月1日時点での不動産所有者です。

たとえ年度の途中で買主の所有になったとしても、その年の固定資産税や都市計画税は買主には請求されません。

しかし、不動産売買が成立したとき、すべて売主側が固定資産税を負担するのは公平ではないと考えられています。

不平等さをなくすために、日割り計算で負担するのが固定資産税精算金であり、売買契約書に記載されているケースがほとんどです。

契約書に明記されていることは守る必要があり、従わなければ債務不履行とみなされ契約解除や損害賠償を求められる原因にもなります。

売買契約書を確認し、固定資産税精算金の支払いについて盛り込まれていれば、きちんと売主に支払いましょう。

固定資産税精算金の納付方法は?

固定資産税精算金は、不動産の売買代金と合算して支払うケースがほとんどです。

一方で売主側は、買主から受け取った固定資産税精算金を合わせて決算日に固定資産税を納付します。

納付方法については納付書をもとに行い、例年と特に変わりはありません。

ただし、買主に支払ってもらった固定資産税精算金は、預り金として扱うことになります。

次の年度からは、買主が固定資産税を納付します。

固定資産税精算金の支払いは義務ではありません。しかし、従わない場合、契約解除や損害賠償請求をされる可能性があるので、支払うようにしましょう。精算金は納付書をもとに納付します。

固定資産税の疑問点はオープンハウスへ相談!

固定資産税精算金についてご紹介しましたが、かなり難しく感じる方も多いでしょう。

オープンハウスの公式サイトに会員登録すれば、住まいに関する疑問点についてプロに相談することができます。

さらに、オープンハウス公式LINEでも限定物件やお得な情報を毎週配信しているので、友だち登録をして家探しの際の参考にしてみてはいかがでしょうか。

登録は最短30秒で完了しますので、下記のボタンからぜひ会員登録してみてください。

これが結論!

買主が固定資産税精算金を支払うことで、売主は不動産を買主に引き渡す前日まで、買主は不動産を引き渡された日から年末までの税金を負担することになります。固定資産税精算金の支払いは法律で定められているものではありませんが、売主にとって不公平にならないよう、売買契約書に記載されています。

不動産売買における固定資産税精算金の勘定項目は、売主と買主で異なります。まず、売主が買主に支払ってもらった固定資産税精算金は「預り金」として処理します。そして、課税された固定資産税は「租税公課」とします。一方で、買主は1月1日時点では課税対象者ではないため、固定資産税精算金を租税公課としては処理できません。

不動産を事業で使用する場合などは、仕訳するうえで土地と建物の価格をそれぞれ別にしなければなりません。土地と建物を按分する方法は、土地と建物の固定資産税評価を元にする方法や、不動産売買契約書に書かれている消費税価格を元にする方法があります。

- 2023年6月時点の内容です。

固定資産税は1月1日に不動産を所有していれば、毎年課税され、売主は売却していたとしても全額支払う必要があります。売主の負担を軽減するために、固定資産税精算金を買主は支払わなければなりません。中古物件を購入する際には、確認してから購入を決定しましょう。